Năm 2025 là một bài học thực tế về tiền mã hóa

Ít nhiễu loạn hơn. Ít đầu cơ hơn

Nhiều cấu trúc hơn, dòng tiền, và hành vi từ tổ chức

Báo cáo cả năm của Binance Research cho thấy điều gì thực sự hiệu quả trong tiền mã hóa năm ngoái - và lý do tại sao năm 2026 sẽ hướng đến sự áp dụng, chứ không phải các câu chuyện

Sự thay đổi đáng kể trong năm 2025:

Tiền mã hóa đã chuyển từ một thị trường chịu ảnh hưởng bởi biến động sang một nền kinh tế dẫn dắt bởi cơ sở hạ tầng.

Giá tăng lên, nhưng hoạt động đã trở về bình thường

Đây chính là hình ảnh của quá trình công nghiệp hóa

Sự tách biệt lớn của Bitcoin

BTC không tăng giá vì mọi người giao dịch nhiều hơn trên chuỗi

Nó đã tăng giá vì nó trở thành một tài sản vĩ mô

➤ Sự thống trị của BTC duy trì ~60% trong suốt năm

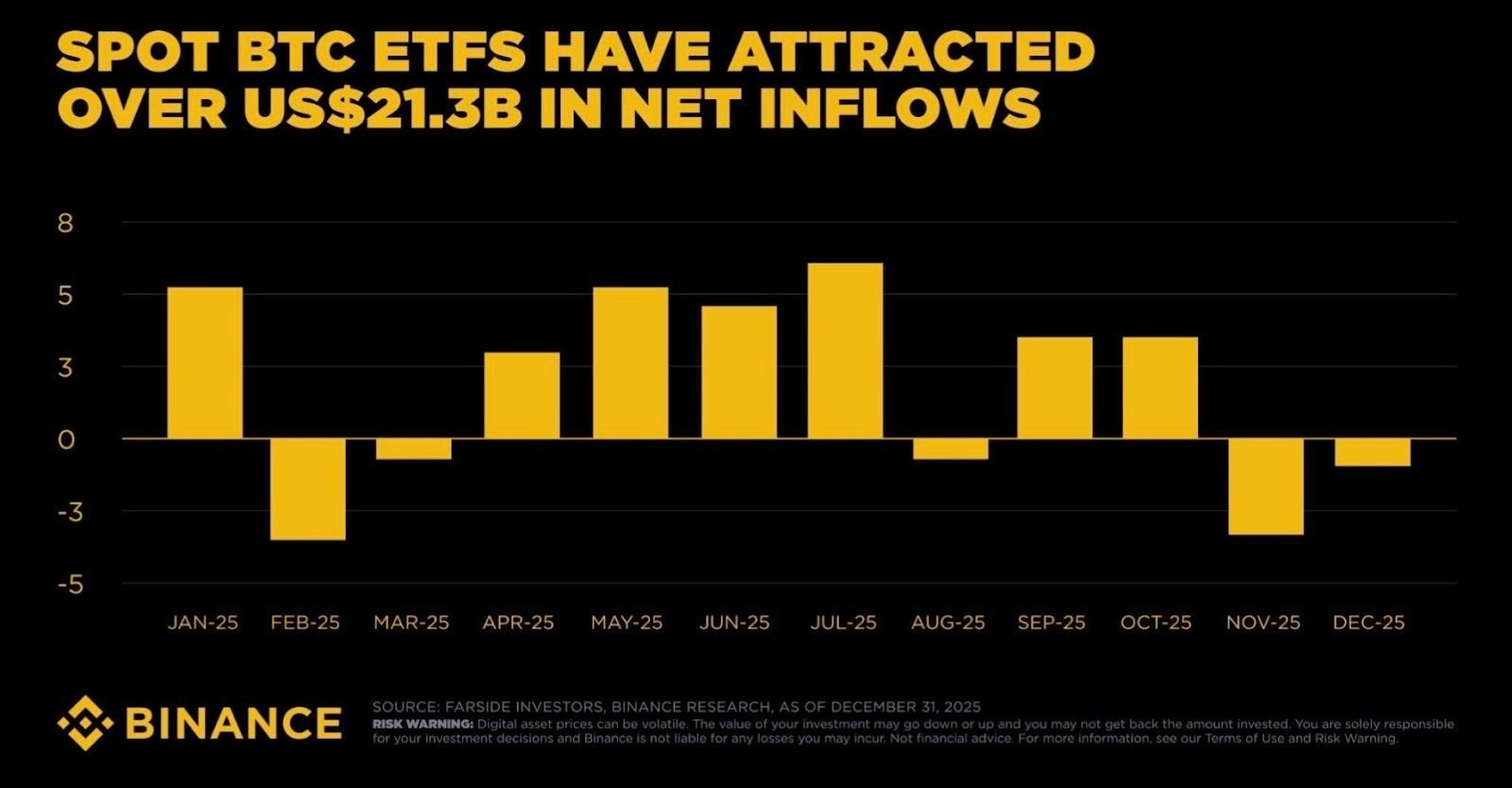

➤ Hơn 21 tỷ USD dòng tiền ròng vào các quỹ ETF giao ngay của Mỹ

➤ Các khoản nắm giữ của tổ chức & công ty đã vượt 1,1 triệu BTC (~5,5% nguồn cung)

➤ Trong khi đó, các địa chỉ hoạt động của lớp cơ sở giảm ~16%

Thanh khoản đã chuyển ra ngoài chuỗi

Bitcoin không còn được coi là một mạng thanh toán.

Nó đang được coi như:

• Tài sản đảm bảo của tổ chức

• Một tài sản vĩ mô nhạy cảm với thanh khoản

• Một phân bổ danh mục, không phải là một giao dịch

Khoảnh khắc Blue Chip của DeFi

Vào năm 2025, các giao thức DeFi hàng đầu đã tạo ra 16,2 tỷ USD doanh thu

Đó là nhiều hơn:

• Nasdaq (7,4 tỷ USD)

• CME Group (6,1 tỷ USD)

- kết hợp

Điều này không phải là lợi suất dựa trên động lực.

Đây là dòng tiền hữu cơ từ việc sử dụng thực tế.

Còn quan trọng hơn:

Chất lượng tài sản đảm bảo đã thay đổi.

Lần đầu tiên, RWA TVL (17 tỷ USD) đã vượt DEX TVL.

DeFi đang chuyển ra khỏi tài sản đảm bảo tự nhiên không ổn định

→ hướng tới trái phiếu được mã hóa, tín dụng và tài sản tổ chức.

Đó là tài chính sản xuất

Stablecoin âm thầm trở thành lớp chấp nhận

• 33 tỷ USD trong khối lượng giao dịch hàng năm

• Gần gấp đôi khối lượng của Visa

• Tốc độ stablecoin ~110 lần so với fiat M2 ở ~1,4 lần

• Vốn hóa thị trường > 300 tỷ USD (+49% vào năm 2025)

Đây là tiền fiat trên internet ở quy mô lớn.

Stablecoin không chỉ được sử dụng cho giao dịch.

Họ đã trở thành:

• Đường thanh toán

• Thanh khoản cho RWA

• Cơ sở hạ tầng thanh toán

• Đỗ xe vốn rủi ro

Ngay cả khi đầu cơ hạ nhiệt, việc sử dụng stablecoin vẫn kiên cường.

Đó là sự chấp nhận thực sự

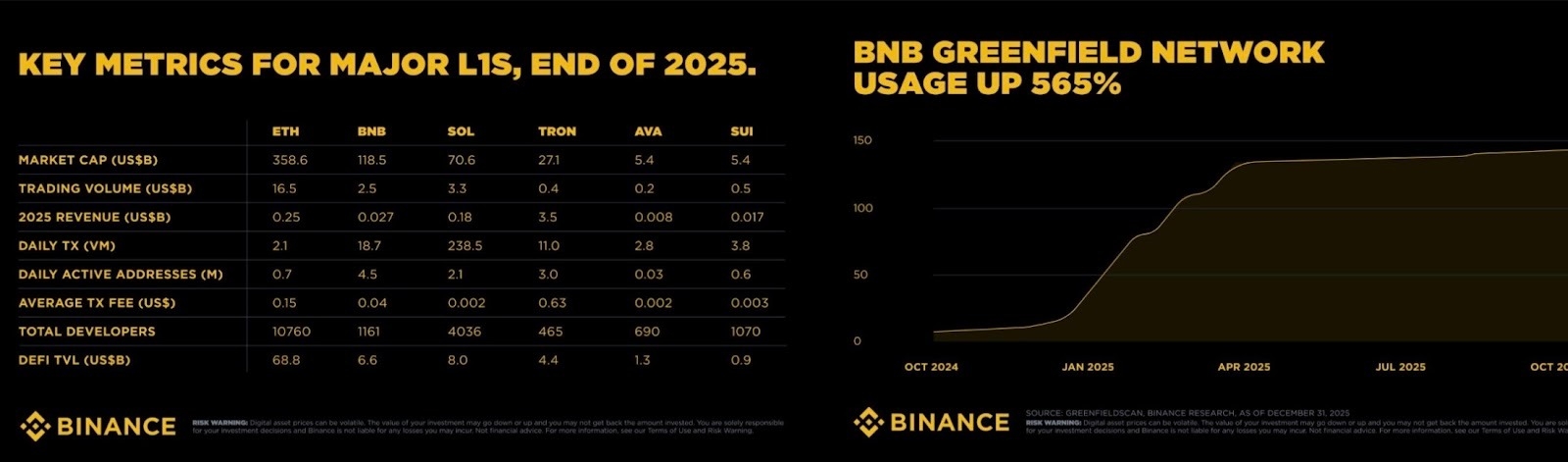

Chiến lược thanh đòn của BNB Chain đã hoạt động

BNB Chain đã mở rộng ở cả hai đầu của thị trường:

• ~15–18 triệu giao dịch hàng ngày

• ~2.7–4.5 triệu người dùng hoạt động hàng ngày

• Khối lượng DEX tăng ~164% so với năm trước (đạt đỉnh >7 tỷ USD/ngày)

• Tài sản thực của tổ chức sống — bao gồm quỹ BUIDL của BlackRock

Quy mô bán lẻ và tài chính tổ chức

Vài chuỗi đã làm được điều đó

Dưới bề mặt, sự tăng trưởng đến từ:

► One-BNB Stack (thực hiện, thông lượng, dữ liệu)

► Giao dịch trên chuỗi như động cơ cốt lõi

► PancakeSwap như một trung tâm thanh khoản

► RWA đang chuyển từ thí điểm → sản xuất

Đó là sự phù hợp giữa sản phẩm và thị trường.

Vậy điều này mở ra cái gì cho năm 2026?

Nghiên cứu Binance kỳ vọng một năm dẫn dắt bởi sự chấp nhận, được thúc đẩy bởi cấu trúc:

► PayFi (ví + ngân hàng neo + stablecoin có lãi suất)

► Thị trường tiền tệ trên chuỗi & Tài sản thực

► Giá trị chuyển dịch từ không gian khối → ứng dụng

► Thị trường dự đoán như một cơ sở hạ tầng thông tin

► Tài chính do AI điều khiển

► Bối cảnh chính sách rõ ràng hơn ở các khu vực lớn

Bối cảnh vĩ mô là điều quan trọng.

Crypto hiện giờ được dẫn dắt bởi thanh khoản:

► Mối tương quan mạnh hơn với lãi suất, thanh khoản và tài sản rủi ro

► Dòng tiền tổ chức trở nên liên tục, không phải là tạm thời

► Chuyển từ đầu cơ → phân bổ

Đó là những gì năm 2025 đã xác nhận

Năm 2025 đã tách biệt các câu chuyện khỏi thực tế.

Nó cho thấy điều gì thực sự mở rộng dưới điều kiện thực tế

Không có dự đoán giá

Không có dự báo

Chỉ có cấu trúc, sử dụng và dòng tiền

➡️ Báo cáo nghiên cứu Binance đầy đủ:

https://www.generallink.top/en/research/analysis/full-year-2025-and-themes-for-2026/