Depois de Xangai, em vez de simplesmente deter $ETH, os investidores podem converter para produtos LSD $ETH e, melhor ainda, aderir à agricultura produtiva de baixo risco.

Então, qual projeto deve ser considerado? Vamos descobrir com Holdstation no artigo de hoje.

O que são LSDs de liquidez?

Depois de Xangai, muitos $ETH serão retirados da Beacon Chain. A maioria deles procurará uma nova fonte de rendimento com mais flexibilidade e uma TAEG mais elevada para maximizar os seus lucros. E o Balancer será uma boa escolha se você estiver procurando um destino para a quantidade de $ETH que possui.

A liquidez para produtos LSDs impulsionará o crescimento do Ethereum em prol dos benefícios;

Otimize a eficiência do capital, crie alavancagem para incentivar os grandes investidores a entrar no jogo

Crie posições LSD para investidores com flexibilidade

Recompensas mais altas do que os Derivados Liquid Staking normais

Incentive mais $ETH a participar do staking, melhore a segurança e a descentralização da rede

O que é balanceador?

Balancer é um antigo AMM construído na cadeia Ethereum e depois estendido para Arbitrum, Polygon, zkSync, Gnosis, etc.

Então, por que o Balancer pode se tornar um centro de liquidez para LSDs ETH?

Troca de lote de balanceador

O motivo vem da atualização do Pool V2, o Balancer cria um Pool onde todos os ativos são celebrados em um único contrato. Quando ocorre uma transação, o pool de liquidez só precisa calcular o valor do swap, os ativos são inseridos e retirados.

Ao contrário de outros protocolos, quando você deseja trocar do token A para o token B. Se não houver um par A-B LP, o protocolo trocará automaticamente os ativos por meio de vários pools de liquidez. Isso aumentará as taxas do gás e (provavelmente) criará mais derrapagens.

Por exemplo:

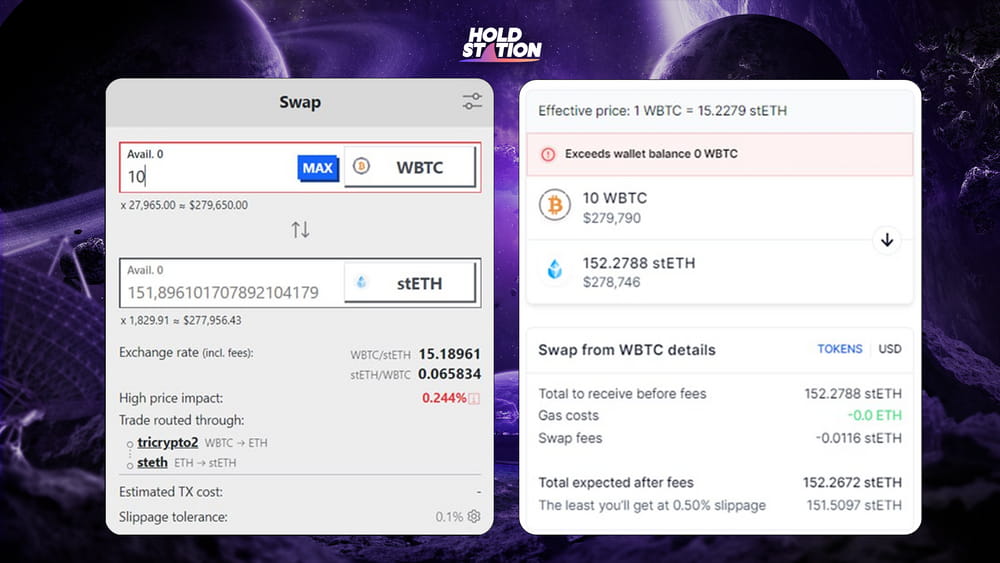

Você troca de WBTC -> stETH no Curve Finance, a lógica do roteador irá trocar de WBTC -> ETH -> stETH. Isso significa que trocar 2 vezes causa queda de preços e taxas de gás mais altas do que o normal.

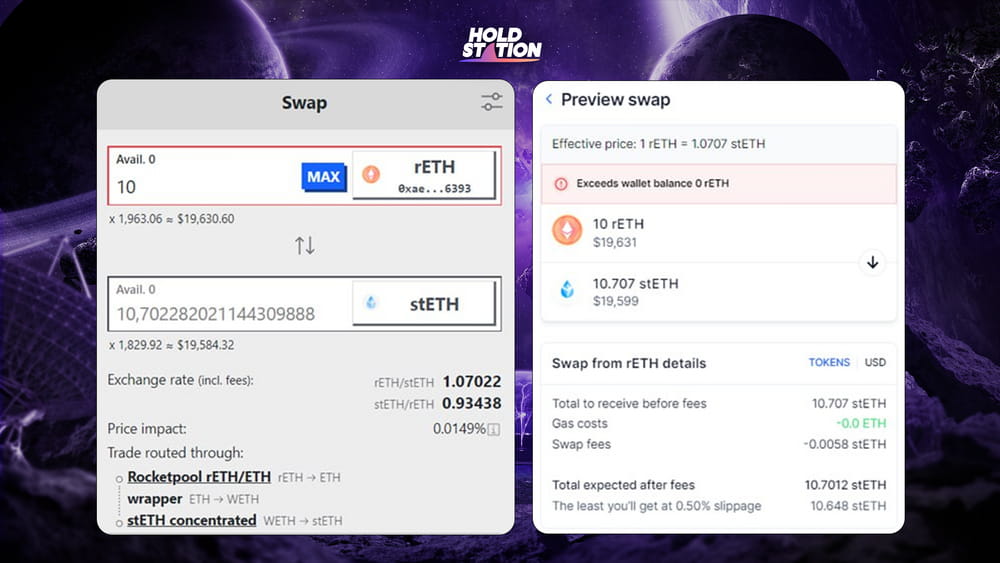

Outro exemplo é a troca de rETH -> stETH

Pode-se observar que o Balancer Batch Swap está funcionando de forma muito eficaz em termos de troca entre pares regulares e pares estáveis.

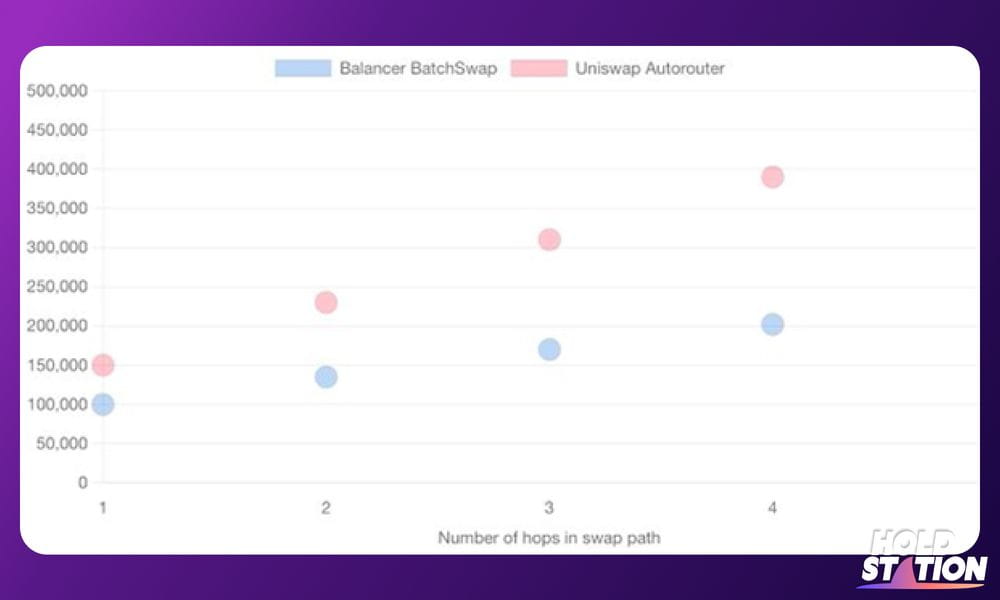

Devido aos benefícios acima, a taxa de transação do gás no Balancer também é otimizada, de acordo com as estatísticas abaixo comparando o gás entre o Balancer e o Uniswap. Se sua transação passar por 3 roteadores no Uniswap, você precisará pagar mais de 310.000 de custo de gás, mas com o Batch swap do Balancer precisará apenas de 170.000 de custo de gás

Com as melhorias acima, o Batch Swap trará aos usuários os benefícios

Os comerciantes podem otimizar as transações com baixo deslizamento e baixas taxas de gás -> bom para baleias e varejo

Os provedores de liquidez desfrutam de mais taxas de swap -> APR do pool mais alto

Piscina Impulsionada

Com pools de liquidez como o Pool2 regular ou o pool3 da Curve Finance, as recompensas para os provedores de liquidez vêm de taxas de swap e tokens de inflação. No entanto, a maioria dos pools usa apenas cerca de 20% da liquidez neles contida, o que leva a capital subutilizado -> baixas taxas de swap -> baixa TAEG

No Boosted Pool, o Balancer irá agrupar tokens não utilizados e retirá-los para criar estratégias mais lucrativas para provedores como AAVE, Morpho, Gearbox, etc.

Com as melhorias acima, o Boosted Pool trará aos usuários os seguintes benefícios:

TAEG mais alta

Maior liquidez combinada com Batch Swap para ajudar os traders a desfrutar de melhores preços

Proteção MEV

Você deve estar familiarizado com o “Ataque Sanduíche”. Recentemente, o mercado se recuperou, levando a mais transações em DEXs, tornando-se uma presa lucrativa para bots MEV.

É muito provável que, após a ocorrência do Hard Fork de Xangai, haja um grande número de investidores comprando/vendendo em grande volume. Portanto, as exchanges anti-MEV serão o destino para quem deseja negociar em grandes volumes.

E o Balancer coopera há muito tempo com o Cowswap para prevenir ataques MEV e garantir a segurança de seus usuários.

Resumo

As razões pelas quais o Balancer pode se tornar um centro de liquidez para LSDs Ethereum são:

Batch Swap ajuda os usuários a negociar por um bom preço e otimizar taxas

Boosted Pool ajuda provedores de liquidez a otimizar recursos de capital

Se você quiser apostar seu $ ETH depois de Xangai, você pode consultar alguns projetos como Aura Finance, Tetu, Beefy, etc. Todos eles são Yield Boost construídos sobre a liquidez do Balancer