Esta não é uma notícia financeira comum, mas sim mais um marco da pressão de longo prazo no sistema fiscal dos EUA. Muitas pessoas que veem isso apenas dizem 'uau' e passam, mas o que isso realmente significa por trás?

Esta não é uma notícia financeira comum, mas sim mais um marco da pressão de longo prazo no sistema fiscal dos EUA. Muitas pessoas que veem isso apenas dizem 'uau' e passam, mas o que isso realmente significa por trás?

Qual o impacto no mercado de criptomoedas e no mercado de ações? Hoje vamos analisar isso sistematicamente. 🧵

1/9

Primeiro, vamos ver os dados:

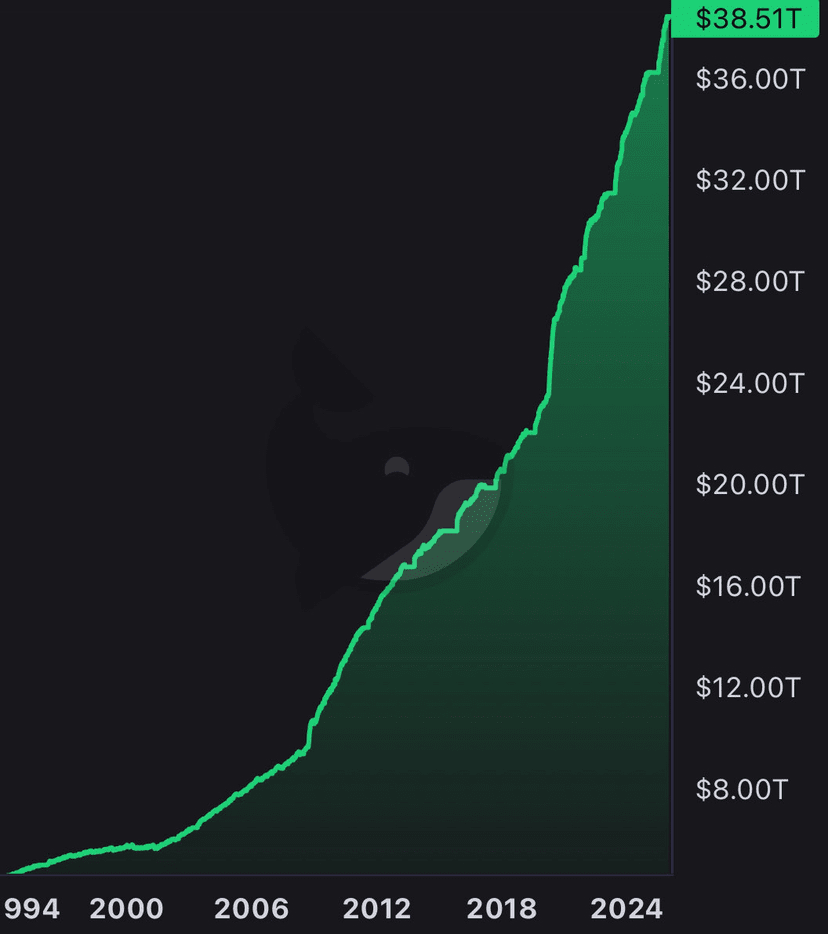

A dívida pública dos EUA aumentou de 1994 até hoje para 38,5 trilhões, um crescimento de mais de 8 vezes em mais de 30 anos.

Após 2020, a curva se tornou quase vertical: o estímulo da pandemia + déficit contínuo fez com que o aumento anual frequentemente ultrapassasse 2-3 trilhões.

O ano fiscal de 2026 começou há apenas dois meses, e o déficit já ultrapassou 400 bilhões; os gastos com juros devem ultrapassar 1 trilhão de dólares pela primeira vez no ano.

2/9

Por que os juros são tão assustadores?

Devido ao tamanho enorme da dívida, mesmo com taxas de juros em torno de 4%, os juros se acumulam como uma bola de neve.

O juro atualmente pago anualmente supera o orçamento de defesa, o orçamento de segurança nacional e está quase alcançando os gastos com a seguridade social.

Significa que o dinheiro dos contribuintes americanos está cada vez mais sendo usado para pagar dívidas, em vez de investir no futuro.

3/9

O que isso revela sobre o problema central?

O caminho fiscal dos EUA depende fortemente do "emprestar para pagar dívidas antigas".

Quando os impostos não cobrem os gastos, a dívida é emitida continuamente.

O dólar como moeda de reserva mundial permite que os EUA emprestem a baixo custo (o mundo todo compra títulos do tesouro dos EUA), mas isso não é um jogo infinito.

Assim que a confiança dos investidores vacilar (por exemplo, com a aparição dos "vigias dos títulos"), os rendimentos dispararão e a crise chegará.

4/9

O que isso significa para os mercados de ações tradicionais?

Pressão negativa predominante.

Alta dívida → maior oferta de títulos do tesouro → eleva os rendimentos dos títulos do tesouro (o rendimento de 10 anos já ultrapassou 4,2%).

As empresas têm acesso mais caro ao crédito, e os múltiplos de valorização das ações (especialmente das ações de tecnologia de crescimento) são comprimidos.

Em 2026, é provável que o Fed continue reduzindo as taxas ou as mantenha estáveis, mas com espaço limitado, pois a alta dívida restringirá a flexibilidade das políticas expansionistas.

O mercado de alta pode ainda continuar, mas com maior volatilidade.

5/9

O que isso significa para o mercado de cripto?

É um grande benefício a longo prazo.

A comunidade de cripto adora esta notícia, pois reforça perfeitamente a narrativa de que as moedas fiduciárias são insustentáveis:

O governo empresta continuamente → inflação/valorização potencial → necessidade de ativos reais para se proteger.

O fornecimento fixo de 21 milhões de bitcoins combina perfeitamente com a "impressão ilimitada" de moedas fiduciárias.

Relatórios de instituições como BlackRock e Grayscale indicam que a crise da dívida acelerará a percepção do bitcoin como "ouro digital" ou reserva estratégica.

Prevê-se que os fluxos de instituições continuem aumentando em 2026.

6/9

Claro, a curto prazo o cripto ainda é um ativo de risco e se moverá junto com o mercado de ações.

Se os rendimentos subirem rapidamente, o capital pode migrar para títulos do tesouro, e o cripto também pode corrigir.

Mas, a longo prazo, quanto maior a dívida, mais brilhante se torna a escassez relativa do bitcoin.

7/9

É isso uma profecia apocalíptica de "vai colapsar amanhã"?

Os EUA ainda têm o domínio do dólar, a economia mais forte do mundo e liderança tecnológica como cartas na manga, então a probabilidade de crise a curto prazo é baixa.

Mas é uma doença crônica: a dívida sobre o PIB já ultrapassou 120%, e continuar assim, em 10 a 20 anos, haverá uma conta a pagar.

Japão e Europa estão em situação semelhante, todos estão no mesmo barco.

O que você acha? Continuar sendo otimista com as ações dos EUA, ou começar a ser otimista com o mercado de cripto? Comente abaixo👇

#DívidaPúblicaAmericana #Bitcoin #AçõesEUA #Macroeconomia #加密货币