一、项目核心概况

#UNISWAP jest wiodącą na świecie zdecentralizowaną giełdą (DEX), działającą na mechanizmie automatycznego dostarczania płynności (AMM) opartym na Ethereum, a jej natywny token UNI jest tokenem zarządzającym typu ERC-20, z całkowitą liczbą stałą wynoszącą 1 miliard sztuk. Do stycznia 2026 roku, ilość w obiegu UNI wynosi około 750 milionów sztuk (75% całkowitej ilości), a kapitalizacja rynkowa waha się od 4,2 miliarda do 5,4 miliarda dolarów, utrzymując się w pierwszej dziesiątce wartości rynkowej w obszarze DeFi.

Uniswap jest podstawowym elementem „Web3, infrastruktury płynności”. Do pierwszego kwartału 2025 roku jego całkowita zablokowana wartość (TVL) osiągnie 5,12 miliarda dolarów, a w ciągu ostatnich 30 dni obrót wyniesie 84,5 miliarda dolarów, roczne opłaty protokołu wyniosą około 26 milionów dolarów, a długoterminowo zajmuje ponad 60% udziału w globalnym rynku DEX, będąc niezbędnym węzłem transakcyjnym w ekosystemie Ethereum.

2. Model ekonomiczny tokena

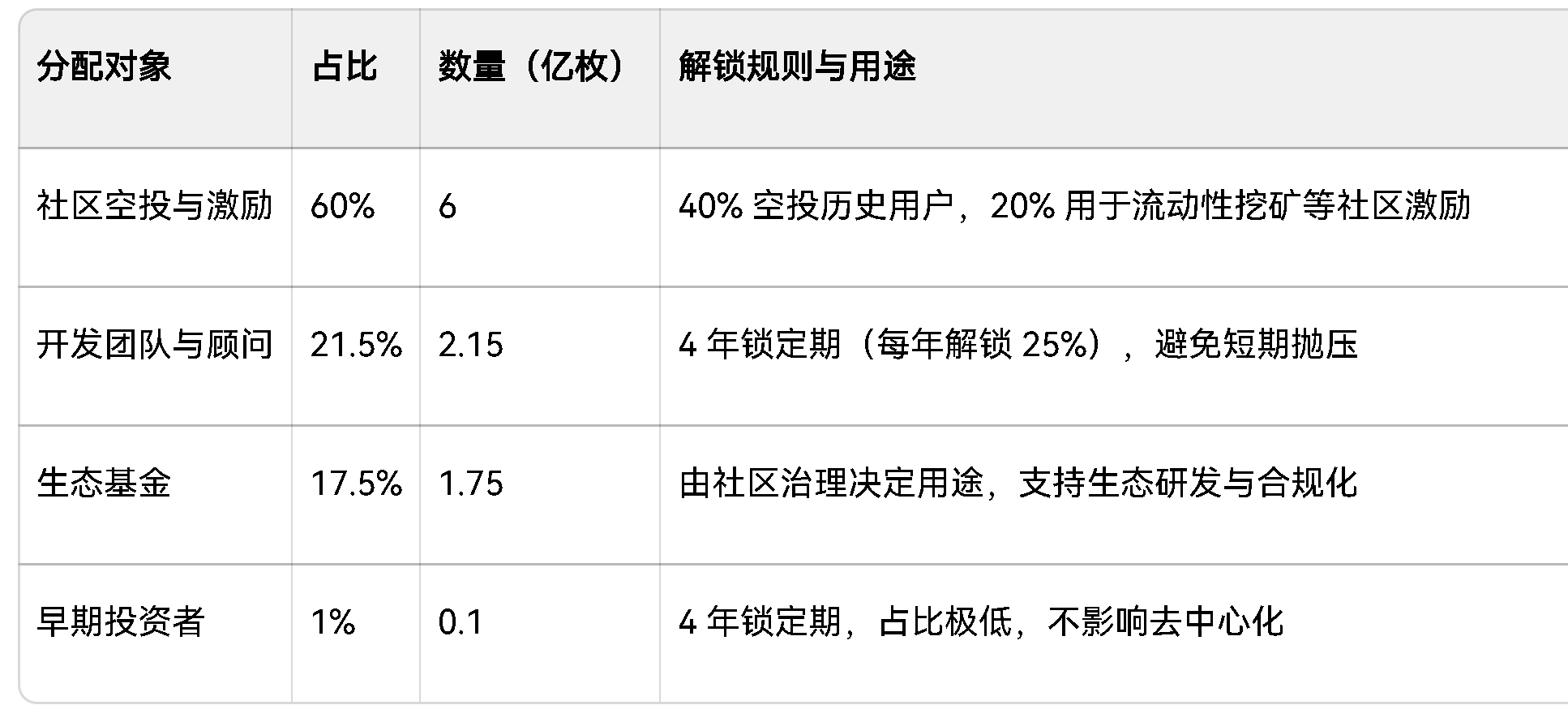

1. Mechanizm dystrybucji tokenów

Przy wydaniu UNI zastosowano plan dystrybucji „ukierunkowanej na społeczność”, bez etapu prywatnej sprzedaży, a konkretna dystrybucja wygląda następująco:

2. Iteracja modelu ekonomicznego (mechanizm przełączania opłat i niszczenia)

Na koniec 2025 roku, zarządzanie Uniswap poprzez propozycję „UNIfication” aktywuje kluczową transformację ekonomiczną, rozwiązując wcześniejszy problem „odłączenia wartości protokołu od tokena”:

- Przechwytywanie opłat protokołu: część opłat na poziomie protokołu V2/V3 w głównej sieci Ethereum (wcześniej całkowicie przydzielana LP) jest przekazywana do skarbca „TokenJar”, a także włączana do opłat sorterów Unichain (po odliczeniu kosztów), roczna skala opłat wynosi około 26 milionów dolarów.

- Mechanizm niszczenia UNI: fundusze skarbowe są wykorzystywane wyłącznie do niszczenia UNI za pośrednictwem smart kontraktu „Firepit”, do stycznia 2026 roku łączna liczba zniszczonych wynosi 100,17 miliona (stanowiąca 10,1% początkowej całkowitej liczby), roczna stopa niszczenia wynosi około 4-5 milionów, przekształcając UNI z „tokena zarządzania inflacyjnego” w „aktywo wartości akumulacyjnej deflacyjnej”.

- Korekty retrospektywne: jednorazowe zniszczenie 100 milionów UNI z budżetu skarbu, w celu zrekompensowania braków w przydziale opłat dla wcześniejszych posiadaczy tokenów.

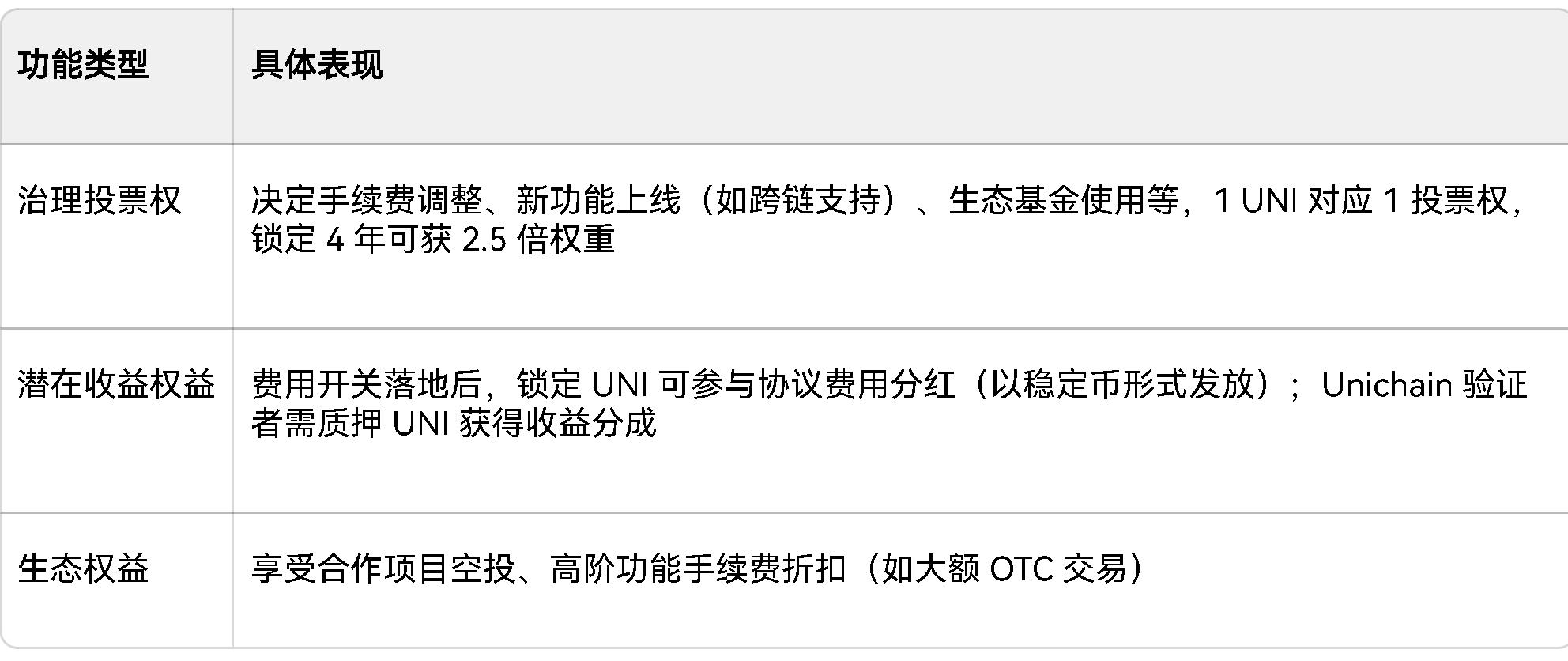

3. Funkcje tokena

3. Kluczowe technologie i iteracje produktów

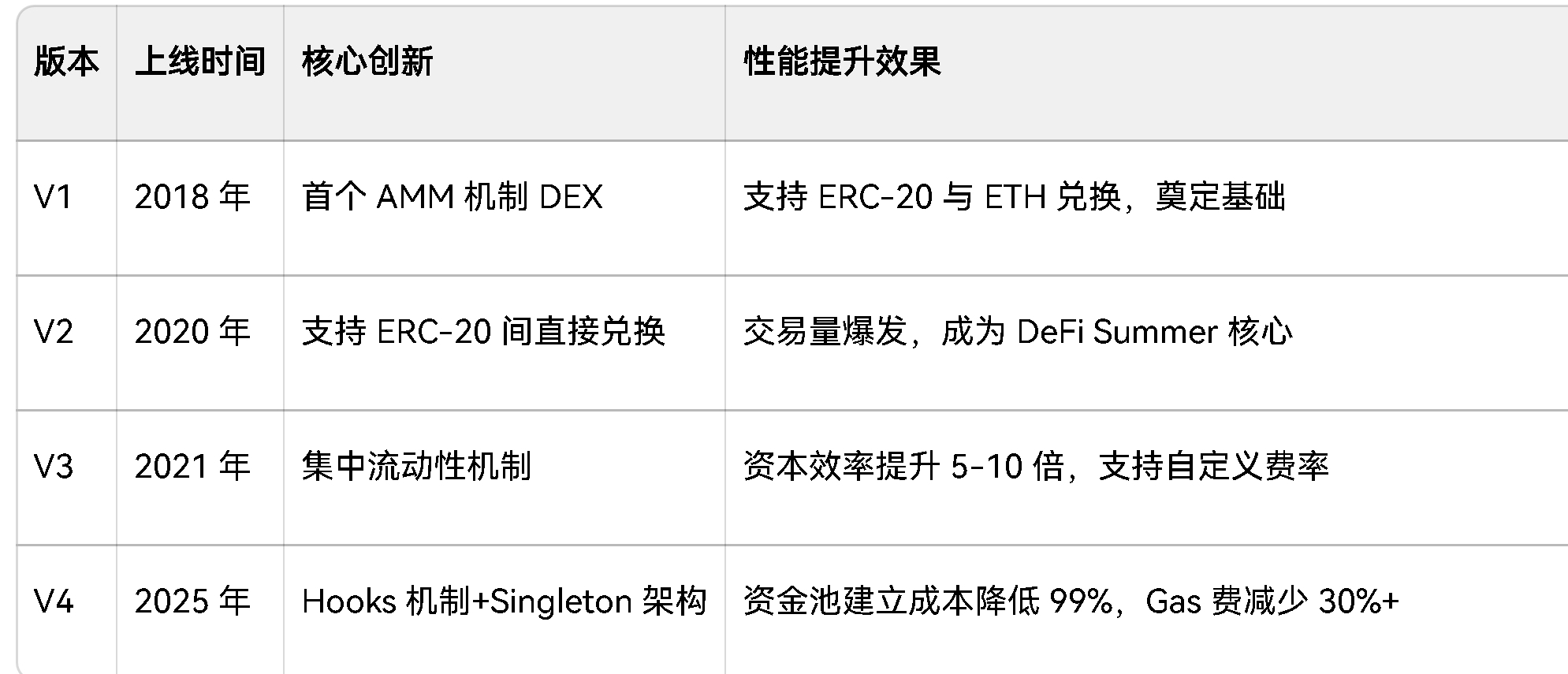

1. Kluczowe aktualizacje wersji: ewolucja od V1 do V4

Główne cele iteracji wersji Uniswap to zwiększenie efektywności kapitałowej, obniżenie kosztów i wzmocnienie skalowalności, kluczowe różnice w poszczególnych wersjach są następujące:

2. Kluczowe innowacje V4: mechanizm Hooks i architektura Singleton

- Mechanizm Hooks: pozwala deweloperom na wprowadzenie spersonalizowanej logiki w 14 punktach wyzwalających w cyklu życia puli płynności (inicjalizacja, transakcje, zwiększenie i zmniejszenie płynności, darowizny), wspierając dynamiczne stawki (zwiększenie zysków LP w przypadku dużych wahań), zlecenia limitowe na łańcuchu, ważoną czasowo średnią cenę (TWAMM) i inne scenariusze, przekształcając Uniswap z „giełdy” w „rozszerzalny ramowy system finansowy”.

- Architektura Singleton: integruje wszystkie pule płynności w pojedynczy kontrakt PoolManager, unikając przenoszenia aktywów między kontraktami podczas transakcji wielopulowych, obniżając opłaty za transakcje wielohopowe o ponad 30%, a także w połączeniu z EIP-1153 do przechowywania tymczasowego, rozliczając netto tylko po zakończeniu transakcji, co dodatkowo optymalizuje koszty.

3. Układ Layer 2: Unichain

Na początku lutego 2025 roku Uniswap wprowadza sieć Layer 2 Unichain opartą na Optimism OP Stack, której kluczowa wartość obejmuje:

- Przewaga kosztowa: opłaty za transakcje Gas są tylko 1/50-1/100 opłat w głównej sieci Ethereum, co wspiera częste transakcje o małych kwotach.

- Zamknięcie zysków: 65% netto z łańcucha (opłaty podstawowe + opłaty priorytetowe + MEV) przydzielane walidatorom zgodnie z wagą stakowania UNI, aby zwiększyć scenariusz „zysków z stakowania” dla UNI.

- Płynność międzyłańcuchowa: umożliwienie komunikacji aktywów z główną siecią Ethereum, Arbitrum, Optimism i innymi sieciami, rozwiązując problem fragmentacji płynności.

4. Rynek i układ konkurencyjny

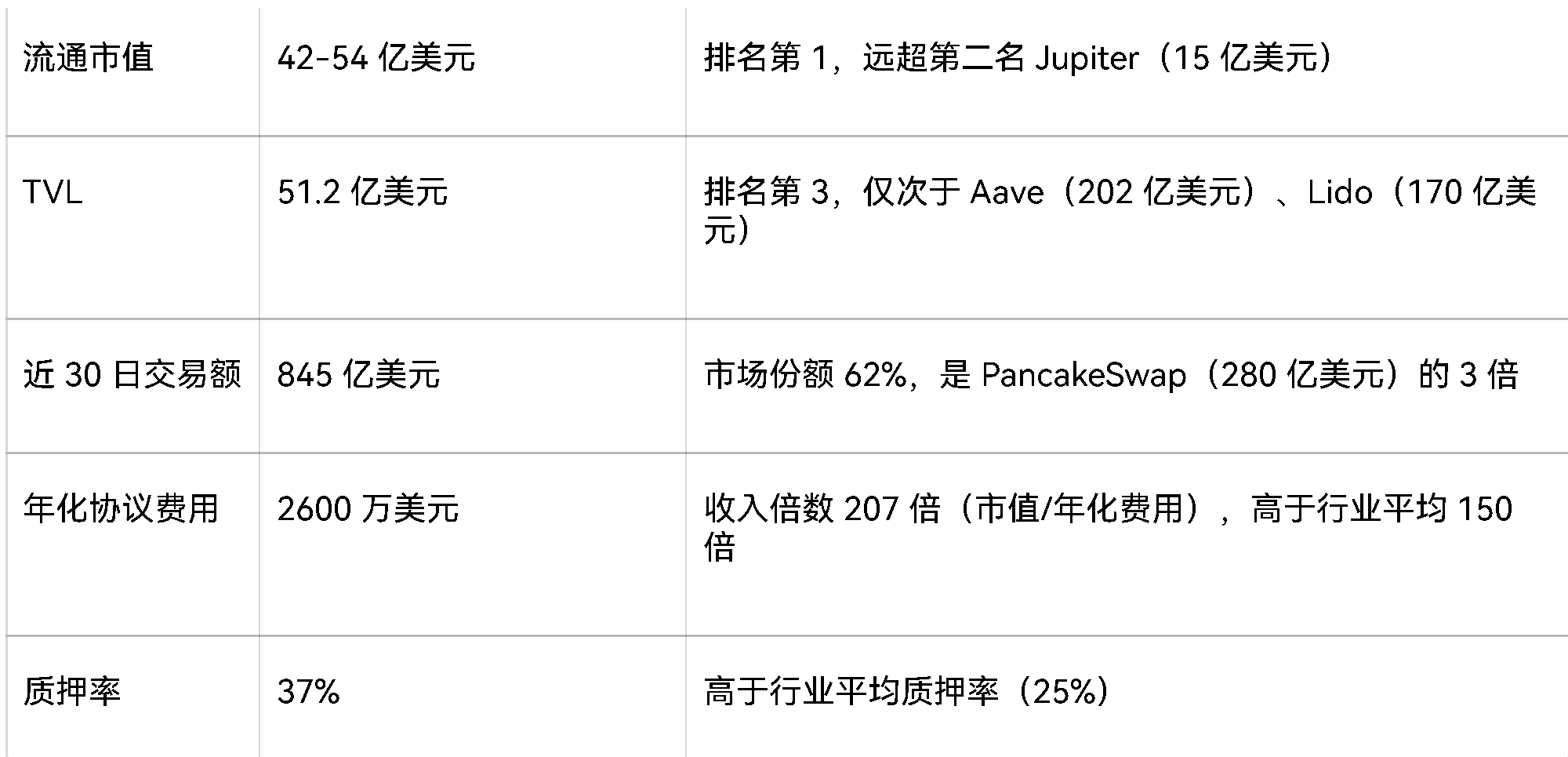

1. Kluczowe dane operacyjne (2025-2026)

2. Przewaga i wyzwania konkurencyjne

Przewaga konkurencyjna

- Płynność jako przewaga: długoterminowo zajmuje ponad 60% rynku DEX, głęboka płynność przyciąga więcej traderów i LP, tworząc pozytywną pętlę „płynność-użytkownik”.

- Bariery technologiczne: mechanizm V4 Hooks i Unichain tworzą bariery technologiczne, skala ekosystemu deweloperów trzecich (ponad 500 spersonalizowanych aplikacji Hooks) znacznie przewyższa konkurencję.

- Postępy w zgodności regulacyjnej: w 2025 roku SEC kończy dochodzenie w sprawie Uniswap Labs, stając się pierwszym głównym DEX, który uzyskał „rzeczywistą ulgę” w regulacjach w USA, co stanowi podstawę dla przyszłej ekspansji zgodności.

Stawiając czoła wyzwaniom

- Presja konkurencyjna wielokanałowa: ekosystem Solana Jupiter (dzięki błyskawicznym transakcjom), ekosystem BSC PancakeSwap (niskie stawki + gamifikacja) odciąga część użytkowników, a wielokanałowe wdrożenie prowadzi do fragmentacji płynności.

- Ryzyko smart kontraktów: mechanizm V4 Hooks zwiększa złożoność kodu, mimo audytów w ramach programów nagród za luki o wartości milionów dolarów, nadal istnieją potencjalne zagrożenia bezpieczeństwa (np. ataki na złośliwe kontrakty Hooks).

- Ograniczenia w przechwytywaniu wartości tokena: obecna roczna stopa niszczenia (0,4%) w stosunku do wartości rynkowej jest nadal stosunkowo niska, mechanizm dystrybucji opłat nie został w pełni wdrożony, a powiązanie ceny tokena z przychodami protokołu wymaga wzmocnienia.

3. Porównanie głównych konkurentów

5. Analiza ryzyka

1. Ryzyko regulacyjne

- Niepewność polityki regulacyjnej w USA: mimo że w 2025 roku SEC zakończy dochodzenie, nowy rząd po wyborach w USA w 2026 roku może dostosować ramy regulacyjne dotyczące kryptowalut, co wpłynie na handel i obrót UNI, jeśli zostanie ponownie zdefiniowane jako „papier wartościowy”.

- Różnice w zgodności globalnej: regulacje MiCA w UE, ograniczenia dla DEX w niektórych krajach azjatyckich mogą ograniczyć ekspansję rynku Uniswap za granicą.

2. Ryzyko technologiczne

- Zagadnienia bezpieczeństwa V4 Hooks: spersonalizowana logika może być wykorzystana do przeprowadzenia ataku, historycznie straty w protokołach DeFi z powodu luk w smart kontraktach średnio przekraczały 50 milionów dolarów na incydent.

- Ryzyko ekosystemu Layer 2: Unichain polega na Optimism OP Stack, jeśli wystąpią problemy z architekturą podstawową, wpłynie to na bezpieczeństwo aktywów i stabilność transakcji.

3. Ryzyko rynku i operacyjne

- Fragmentacja płynności: wielokanałowe wdrożenie (Ethereum, Arbitrum, Base itd.) prowadzi do spadku TVL w pojedynczym łańcuchu, jeśli na którymkolwiek łańcuchu pojawi się lepsza konkurencja, może to spowodować migrację płynności.

- Problemy z efektywnością zarządzania: wskaźnik głosowania w Uniswap DAO od dłuższego czasu jest niski (średnio 15%), „plan delegacji Funduszu” zwiększył wskaźnik głosowania do 80%, ale wywołał kontrowersje dotyczące koncentracji władzy zarządzającej w rękach 12 przedstawicieli.