これは単なる一般的な経済ニュースではない。米国の財政制度における長期的な圧力の新たなマイルストーンである。多くの人がスワイプして「おおっ」と驚くだけで済ませるが、その背後には一体何が示されているのだろうか?

これは単なる一般的な経済ニュースではない。米国の財政制度における長期的な圧力の新たなマイルストーンである。多くの人がスワイプして「おおっ」と驚くだけで済ませるが、その背後には一体何が示されているのだろうか?

暗号資産市場や株式市場にはどのような影響を与えるのか?今日は体系的に分析していこう。🧵

1/9

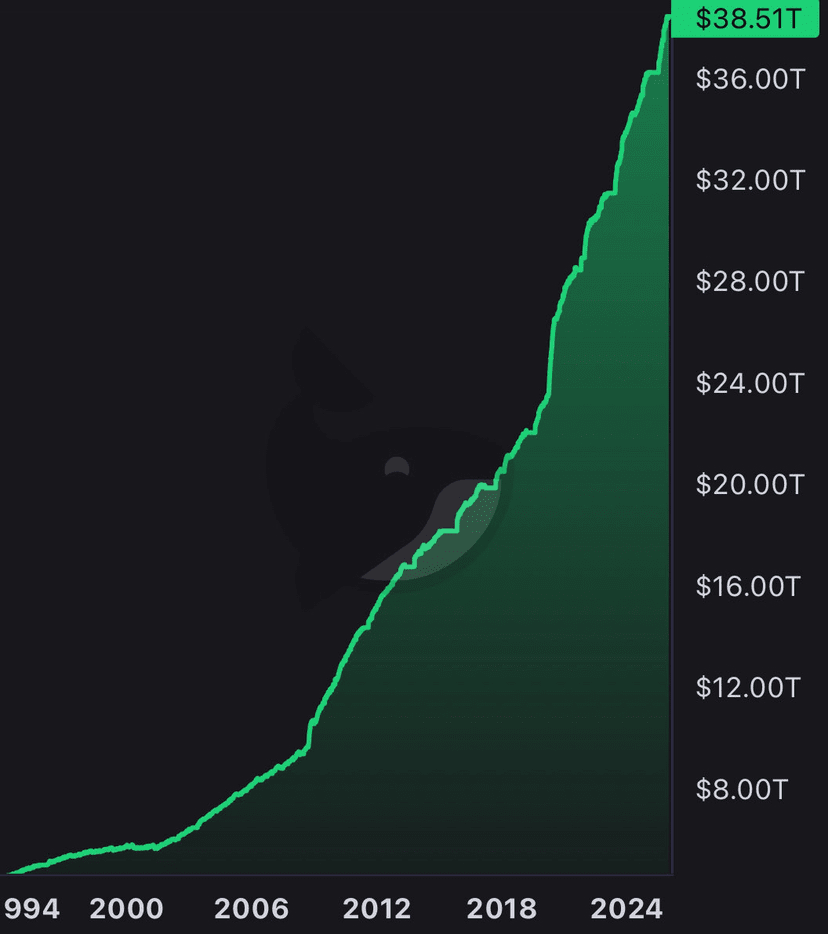

まずはデータを見てみよう:

米国の公共債務は1994年から現在の38.5兆ドルまで増加し、30年以上で8倍以上に拡大した。

2020年以降、曲線はほぼ垂直に上昇している:パンデミックの刺激効果と持続的な財政赤字により、年間増加額はしばしば2兆~3兆ドルを超える。

2026会計年度が開始してわずか2か月で財政赤字が4000億ドルを上回り、利払い費用は年間で初めて1兆ドルを突破する見込みである。

2/9

なぜ利子がこれほど恐ろしいのか?

債務規模が大きすぎるため、金利がたとえ4%前後でも、利子は雪だるま式に増えていく。

現在、毎年支払う利子は、国防予算や国土安全保障予算をすでに超えており、社会保障支出にすら近づきつつある。

つまり、アメリカの納税者のお金が、未来への投資よりも借金の返済に使われる人がますます増えてきているということだ。

3/9

これはどのような核心的な問題を示しているのか?

アメリカの財政は「借新返旧」に大きく依存している。

税収が支出をカバーできないと、債務を発行し続けることになる。

ドルが世界の準備通貨であることで、アメリカは低コストで借金ができている(世界中が米国債を買っている)。しかし、これは無限のゲームではない。

投資家の信頼が揺らぐ(たとえば「債券の義警」が現れる)と、利回りが急上昇し、危機が訪れる。

4/9

伝統的な株式市場に何を意味するのか?

ネガティブな圧力が主である。

高債務→より多くの国債供給→米国債利回りの上昇(現在、10年物は4.2%を超えており)。

企業の借入コストが高くなり、株式評価(特にテクノロジー成長株)が圧迫される。

2026年、連邦準備制度理事会(FRB)は引き続き金利を引き下げるか、現状維持する見込みだが、余地は限られている。高債務は緩和の余力を制限する。

バブル相場はまだ続く可能性はあるが、ボラティリティはさらに大きくなるだろう。

5/9

暗号資産市場には何を意味するのか?

長期的には大きなプラス要因となる。

暗号資産コミュニティが最も好むニュースである。なぜなら、このニュースは「法定通貨の持続不可能性」という物語を完璧に強化しているからだ:

政府が無限に借金をする→潜在的なインフレや通貨の価値下落→実物資産によるヘッジが必要になる。

ビットコインは供給量が2100万枚に固定されており、無限に紙幣を刷るという状況に完璧に対応している。

BlackRockやGrayscaleなどの機関が報告している通り、債務危機はビットコインが「デジタルゴールド」または戦略的準備資産として認識されるのを加速させる。

2026年には機関投資家の流入がさらに拡大する見込みである。

6/9

もちろん、短期的には暗号資産はリスク資産であり、株式市場と同調して揺れるだろう。

利回りが急激に上昇すれば、資金は米国債に流れ込み、暗号資産も調整を受ける可能性がある。

しかし長期的には、債務が高くなるほど、ビットコインの相対的な希少性がより際立つようになる。

7/9

これは「明日にでも崩壊する」という終末の予言なのか?

アメリカにはまだドルの優位性、世界最強の経済、技術のリーダーシップといった底力があるため、短期的な危機の確率は低い。

しかし、これは慢性疾患である。債務/GDP比はすでに120%を超えている。このままでは、10~20年後には必ず帳尻が合わなくなる。

日本やヨーロッパも同様であり、皆同じ船に乗っている。

どう思う? 米国株式市場はさらに買い進むべきか、それとも暗号資産市場に注目すべきか? コメント欄で議論しよう👇

#米国国債 #ビットコイン #米国株式 #マクロ経済 #加密货币