Nel 1971, Bruce Bent e Henry Brown lanciarono il Reserve Primary Fund, creando il primo fondo comune del mercato monetario al mondo. Questa innovazione ha permesso agli investitori ordinari di accedere a strumenti di debito a breve termine di qualità istituzionale che in precedenza erano riservati a grandi corporazioni e individui facoltosi. Il fondo prometteva sicurezza, liquidità e rendimenti superiori ai tradizionali conti di risparmio, rimodellando fondamentalmente il modo in cui gli americani gestivano le loro riserve di liquidità. Nel giro di un decennio, i fondi del mercato monetario sono passati da zero a quasi 200 miliardi di dollari in attività, dimostrando la massiccia domanda di prodotti di rendimento accessibili.

Cinquanta-cinque anni dopo, stiamo assistendo a una rivoluzione simile nella finanza decentralizzata. Proprio come i fondi di mercato monetario hanno democratizzato l'accesso agli strumenti di rendimento istituzionali, i vault DeFi e le strategie automatizzate stanno ora democratizzando l'accesso a una sofisticata ingegneria finanziaria attraverso la tecnologia blockchain. L'emergere di una generazione di rendimento programmabile e non custodiale rappresenta il prossimo passo evolutivo nella secolare ricerca di un'allocazione del capitale efficiente.

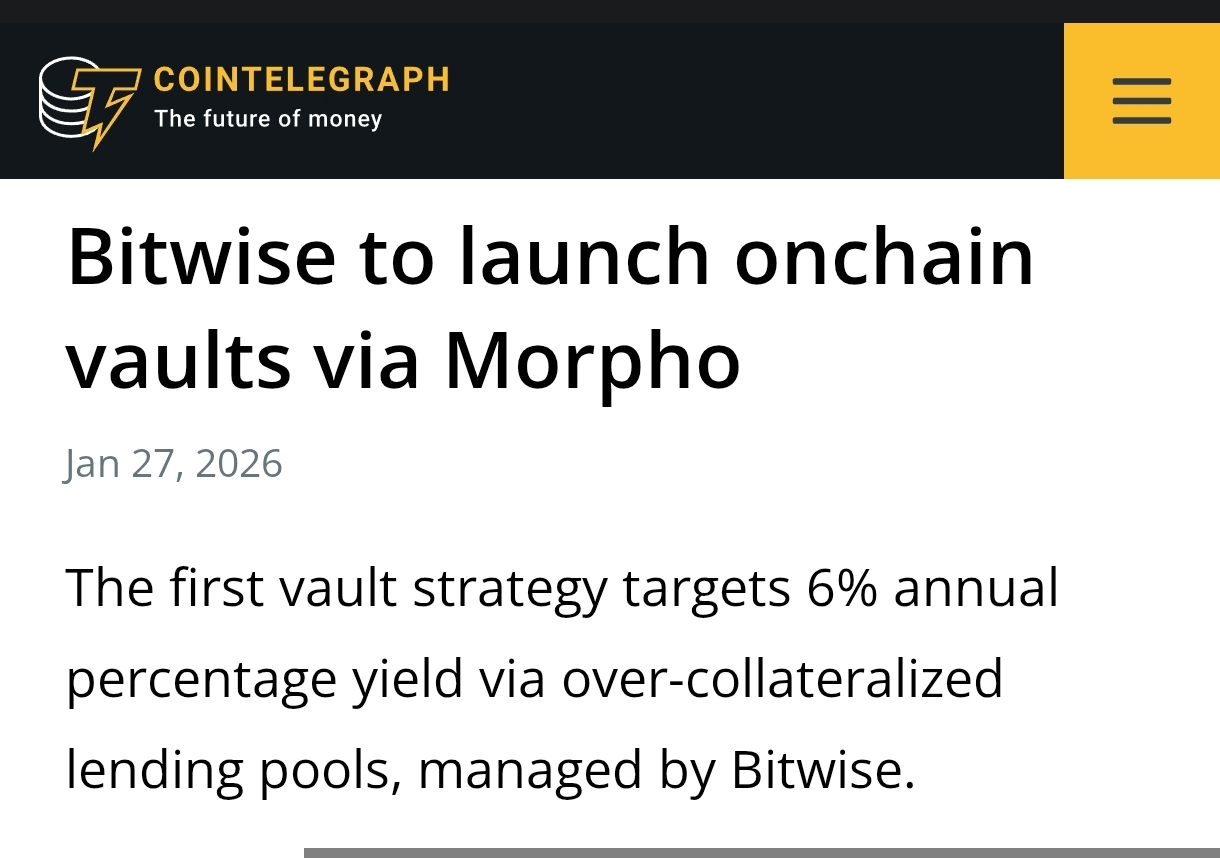

La transizione è già in corso. Giganti della finanza tradizionale come Bitwise stanno collaborando con protocolli DeFi come Morpho per lanciare vault on-chain miranti a un APY del 6%. Kraken ha integrato strategie di rendimento potenziate da AI da Chaos Labs, portando la gestione del rischio di grado istituzionale agli utenti al dettaglio. E il rebranding di Sky Protocol (ex MakerDAO) prevede $611 milioni di entrate per il 2026 dal suo ecosistema di stablecoin generanti rendimento. Stiamo passando dall'era del farming di rendimento manuale a una gestione patrimoniale automatizzata che opera come un pilota automatico finanziario.

II. Cosa sono i Vault DeFi?

I vault DeFi sono contratti intelligenti non custodiali che eseguono automaticamente strategie complesse di generazione di rendimento per conto degli utenti. Pensali come gestori di fondi robotici che non dormono mai, ottimizzando costantemente il tuo capitale attraverso più protocolli di finanza decentralizzata senza richiedere intervento manuale. A differenza dei fondi tradizionali in cui si cede la custodia dei propri asset a una terza parte, i vault consentono di mantenere il controllo delegando solo l'esecuzione delle strategie di investimento.

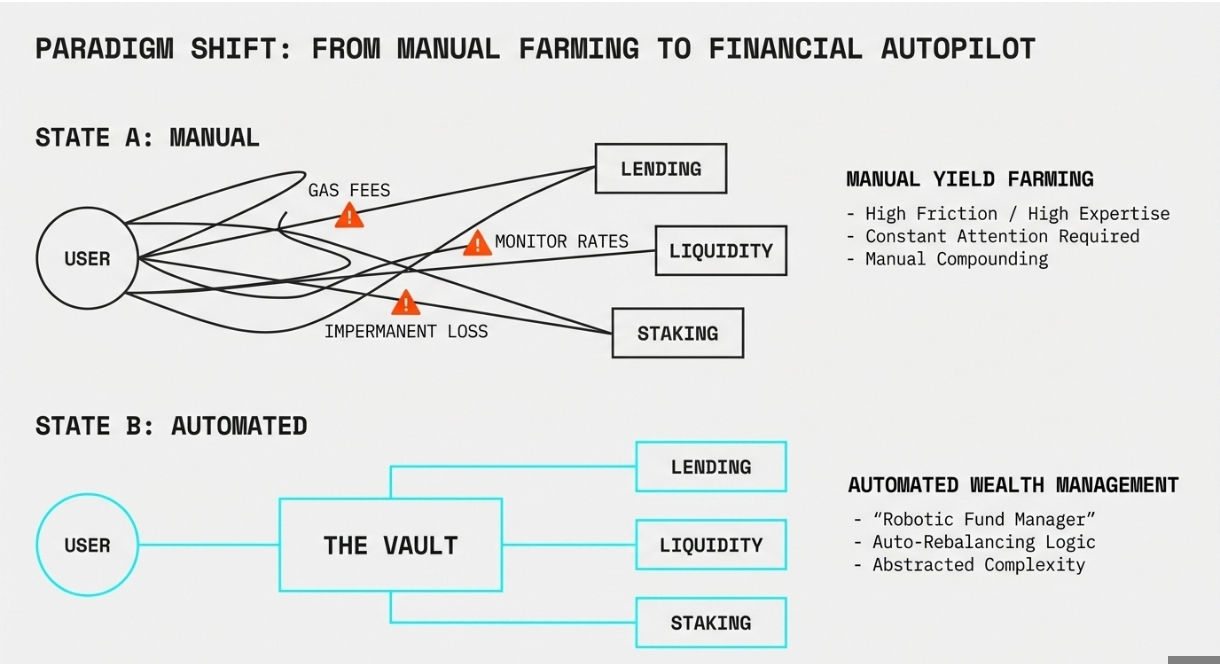

Questi vault rappresentano un cambiamento fondamentale rispetto ai primi giorni di DeFi, in cui gli utenti dovevano spostare manualmente gli asset tra i protocolli, monitorare i tassi e capitalizzare i ritorni. Il primo farming di rendimento di prima generazione richiedeva competenza tecnica e attenzione costante, creando barriere per la maggior parte degli investitori. I vault astraggono questa complessità, consentendo agli utenti di semplicemente depositare asset e lasciare che il contratto intelligente gestisca il resto.

La proposta di valore centrale dei vault DeFi ruota attorno a tre principi: automazione, ottimizzazione e accessibilità. Automatizzano il noioso processo di ricerca di rendimento attraverso più protocolli. Ottimizzano i ritorni attraverso algoritmi sofisticati che riequilibrano le allocazioni in base alle condizioni di mercato in tempo reale. E rendono strategie avanzate accessibili a utenti che mancano delle conoscenze tecniche o del tempo per gestire manualmente i dispiegamenti.

Secondo le previsioni di Bitwise per il 2026, il mercato dei vault on-chain è pronto a raddoppiare i suoi asset in gestione quest'anno, con importanti pubblicazioni finanziarie che si aspettano di etichettarli come "ETFs 2.0." Questa crescita è guidata dalla crescente partecipazione istituzionale e dalla maturazione dell'infrastruttura dei vault che può fornire rendimenti affidabili senza il rischio controparte delle piattaforme centralizzate.

III. Come funzionano i Vault DeFi

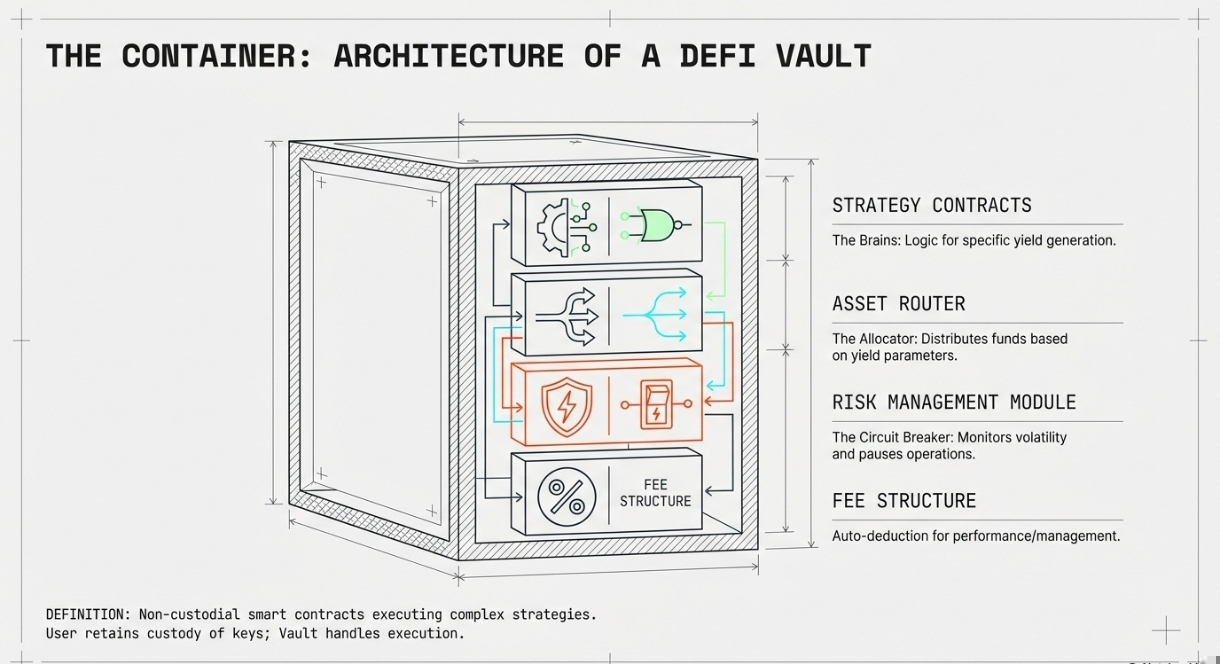

Alla base, i vault DeFi sono sistemi di contratti intelligenti sofisticati che implementano logiche di gestione del portafoglio automatizzate on-chain. L'architettura tecnica consiste tipicamente di diversi componenti chiave:

Contratti di strategia: Questi sono i cervelli dell'operazione, contenenti la logica specifica per la generazione di rendimento. Un vault potrebbe avere più contratti di strategia per diverse condizioni di mercato o tipi di asset. Ad esempio, un vault di stablecoin potrebbe avere strategie per prestare su Aave, fornire liquidità su Curve ed eseguire strategie delta-neutre su scambi perpetui.

Router di Asset: Questo componente gestisce l'allocazione dei fondi depositati tra diverse strategie in base a parametri predefiniti. Monitora continuamente le opportunità di rendimento e riequilibra le allocazioni per massimizzare i ritorni gestendo l'esposizione al rischio. Vault avanzati utilizzano algoritmi di machine learning per prevedere allocazioni ottimali basate su dati storici e segnali di mercato.

Modulo di gestione del rischio: Forse il componente più critico, questo modulo monitora i rischi dei contratti intelligenti, la volatilità del mercato e i pericoli specifici del protocollo. Implementa interruttori di circuito che possono mettere in pausa le operazioni durante condizioni di mercato estreme e prelevare automaticamente fondi dai protocolli che mostrano segni di stress.

Struttura delle commissioni: I vault addebitano tipicamente commissioni sulle performance (una percentuale dei profitti) e/o commissioni di gestione (una percentuale degli asset in gestione). Queste commissioni vengono automaticamente dedotte e distribuite ai creatori di vault e a volte anche ai detentori di token.

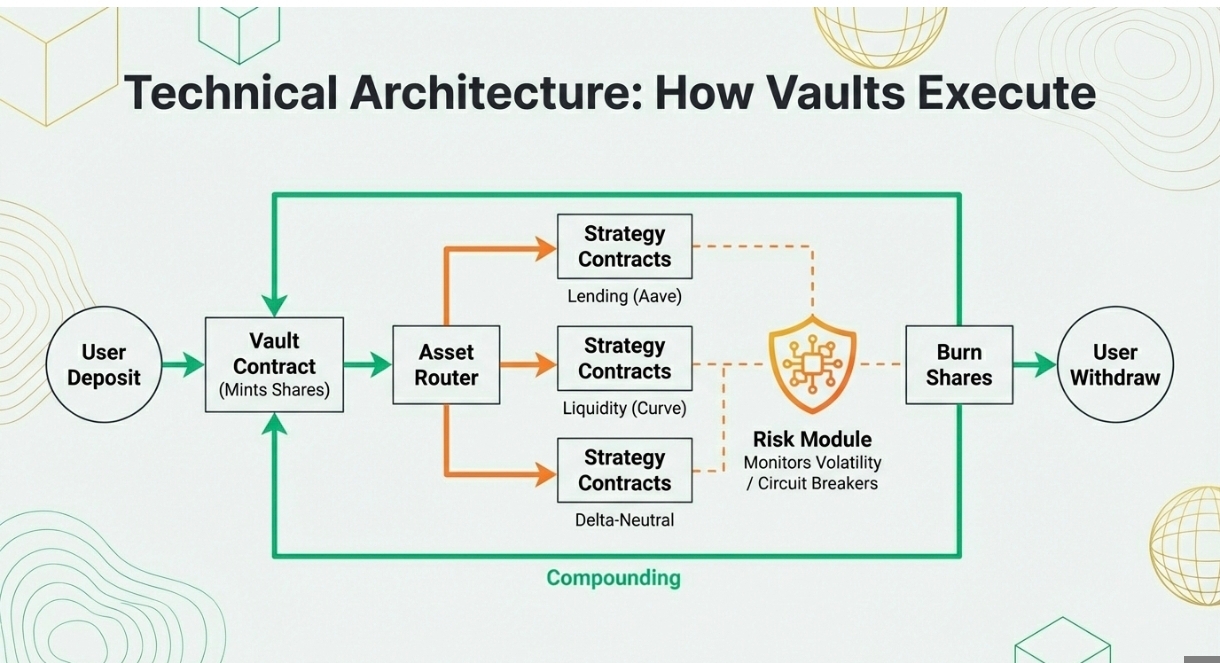

Il flusso operativo inizia quando un utente deposita asset nel contratto di vault. Il vault conia azioni che rappresentano la proprietà proporzionale dell'utente, simile a come funzionano gli ETF. Gli asset depositati vengono quindi distribuiti in base alla strategia attiva, generando rendimenti che si accumulano nel vault. Gli utenti possono ritirare in qualsiasi momento bruciando le loro azioni e ricevendo la loro parte proporzionale degli asset del vault.

Transizioni di stato ed esecuzione:

Deposito: L'utente trasferisce asset → Il Vault conia azioni

Allocazione: Il router distribuisce asset alle strategie → Inizia la generazione di rendimento

Monitoraggio: Il modulo di rischio scansiona per minacce → Il riequilibrio avviene secondo necessità

Compounding: Il rendimento reinvestito automaticamente → Il valore delle azioni aumenta

Prelievo: L'utente brucia azioni → Riceve asset + rendimento accumulato

Immagina di avere un conto di risparmio che non rimane semplicemente lì guadagnando un interesse minimo, ma che ha invece un piccolo robot consulente finanziario che vive al suo interno. L'unico lavoro di questo robot è cercare costantemente i modi migliori per far crescere i tuoi soldi in modo sicuro.

Quando depositi denaro in un vault DeFi, stai essenzialmente assumendo questo robot. Il robot prende i tuoi soldi e li distribuisce tra molteplici opportunità sicure: potrebbe prestare alcuni a mutuatari (guadagnando interessi), fornire alcuni a trader che necessitano di liquidità (guadagnando commissioni) e utilizzare alcuni per altre strategie intelligenti. Il robot lavora 24 ore su 24, muovendo i tuoi soldi verso opportunità migliori man mano che si presentano e reinvestendo automaticamente tutti i guadagni.

La parte migliore? Non rinunci mai al controllo dei tuoi soldi. Il robot può fare solo ciò per cui è programmato e puoi riprendere i tuoi soldi in qualsiasi momento. È come avere un gestore di fondi professionale che lavora per te, ma senza le alte commissioni e con completa trasparenza su dove si trovano i tuoi soldi in ogni momento.

IV. Le 5 migliori Vault DeFi da tenere d'occhio nel 2026

1. Morpho Blue con curatela istituzionale Bitwise

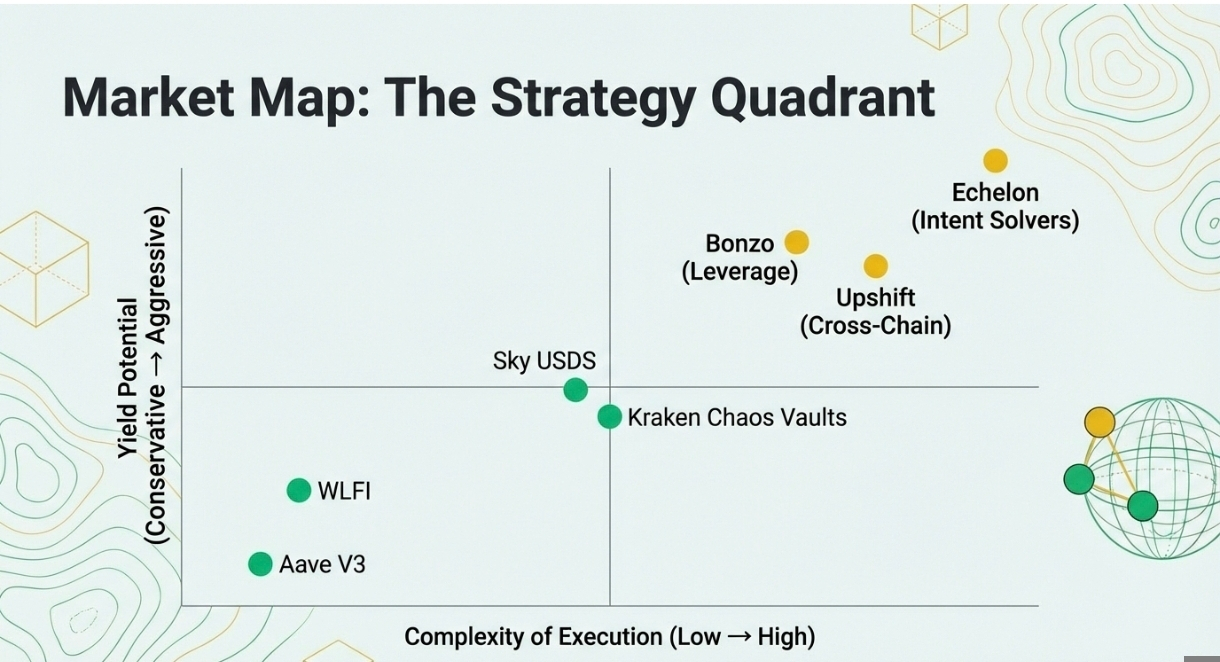

Morpho è emerso come il settimo protocollo DeFi più grande con $9.97 miliardi di valore totale bloccato, ma la sua recente partnership con Bitwise rappresenta un momento cruciale per l'adozione istituzionale.

La collaborazione porta esperienza nella gestione patrimoniale tradizionale alla generazione di rendimento on-chain. Bitwise agisce come "curatore" su Morpho, progettando strategie di vault che mirano a un APY del 6% attraverso pool di prestiti sovra-collateralizzati. Questa struttura consente a Bitwise di definire parametri di rischio e strategie di allocazione senza prendere custodia degli asset degli utenti, affrontando una preoccupazione importante per le istituzioni.

Ciò che rende Morpho particolarmente interessante è la sua architettura minimalista. A differenza di protocolli più complessi, Morpho Blue utilizza un design più semplice ed efficiente che riduce il rischio del contratto intelligente mantenendo rendimenti competitivi. I vault Bitwise rappresentano la prima ondata di quello che l'azienda chiama "ETFs 2.0" – fondi di investimento on-chain che combinano la trasparenza di DeFi con la curatela professionale delle strategie.

2. Sky Protocol (ex MakerDAO) Vaults

L'ecosistema MakerDAO rebranding ora opera come Sky Protocol e si sta posizionando come una potenza di rendimento piuttosto che come semplice emittente di stablecoin.

Sky prevede $611.5 milioni in entrate lorde del protocollo per il 2026, con l'offerta di USDS che si prevede raddoppierà a quasi $20.6 miliardi. A differenza delle stablecoin tradizionali che mantengono un peg statico 1:1, USDS è progettato come un asset che genera rendimento, generando automaticamente ritorni per i detentori attraverso strategie diversificate di asset on-chain e nel mondo reale.

Il protocollo prevede di lanciare fino a 10 nuovi "Sky Agents" nel 2026, iniziando con soluzioni di credito strutturate sostenute da liquidità di stablecoin. Questa espansione rappresenta un'evoluzione significativa da una semplice emissione di stablecoin a un ecosistema completo di generazione di rendimento che compete direttamente con i fondi di mercato monetario tradizionali.

3. Aave V3 e Ecosistema GHO

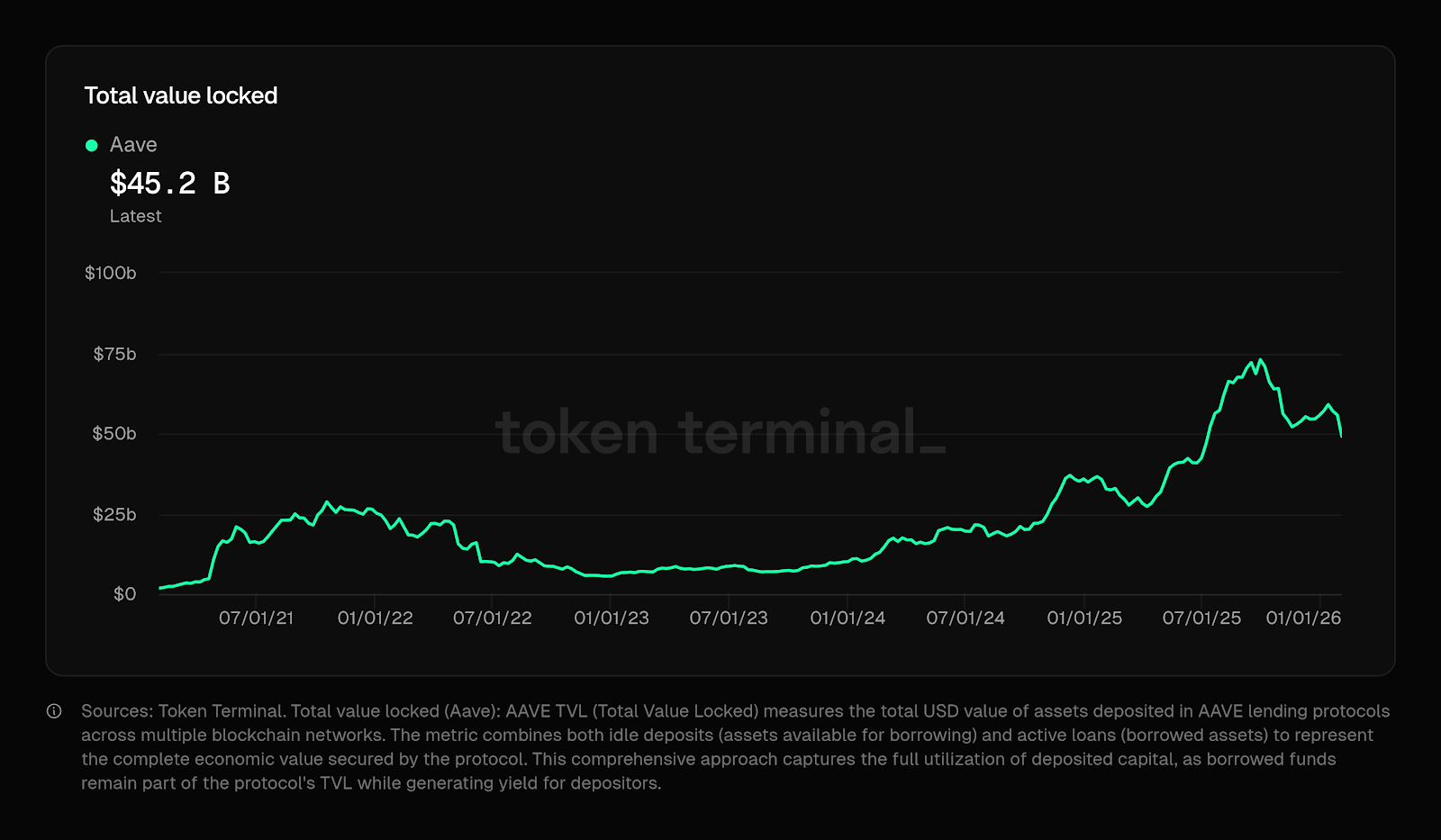

Aave rimane il terzo protocollo DeFi più grande con $45 miliardi in TVL, ma le sue recenti innovazioni lo posizionano per un continuo dominio nello spazio dei vault.

L'introduzione della V3 del protocollo ha portato capacità di liquidità cross-chain e miglioramenti nelle caratteristiche di gestione del rischio. Più importante, la stablecoin nativa di Aave GHO ha creato nuove opportunità di rendimento all'interno dell'ecosistema. GHO è intrinsecamente generante rendimento attraverso il suo meccanismo di coniazione, dove i pagamenti degli interessi dai mutuatari fluiscono verso i coniatori di GHO.

La strategia di vault di Aave si concentra sulla creazione di relazioni sinergiche tra prestiti, prestiti e coniazione di stablecoin. La profondità di liquidità massiccia del protocollo consente di offrire tassi competitivi con slippage minimo, rendendolo un pilastro per strategie automatizzate più complesse costruite sulla sua infrastruttura.

4. Chaos Vaults su Kraken DeFi Earn

Chaos Labs ha portato la gestione del rischio di grado istituzionale agli utenti mainstream attraverso la sua integrazione con la piattaforma DeFi Earn di Kraken.

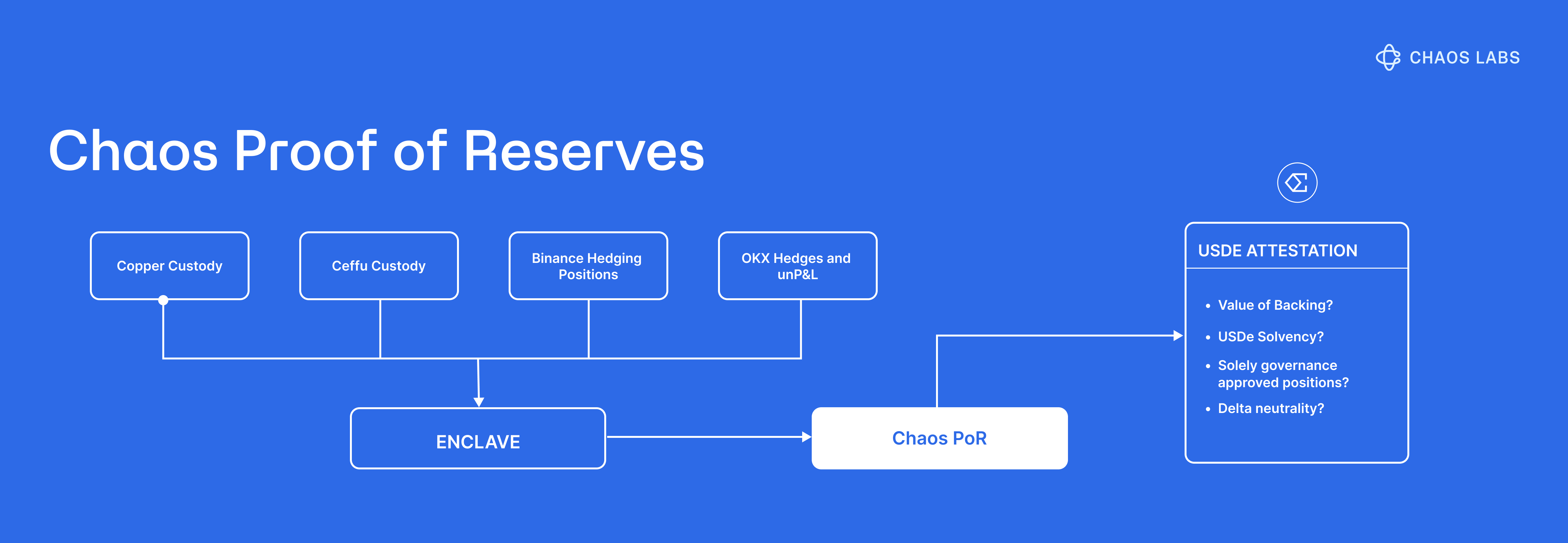

Ciò che distingue i Chaos Vaults è il loro sistema di gestione del rischio potenziato dall'AI che monitora continuamente l'esposizione e alloca dinamicamente tra i luoghi mentre le condizioni di mercato cambiano. La piattaforma beneficia dell'esperienza di Chaos Labs nel garantire oltre $5 trilioni di volume di transazioni attraverso protocolli principali come Aave ed Ethena.

L'integrazione di Kraken è particolarmente significativa perché rimuove le barriere tecniche per gli utenti non nativi di DeFi. I clienti possono accedere a strategie di rendimento sofisticate con un solo clic, senza preoccuparsi delle spese di gas, della configurazione del wallet o delle interazioni con contratti intelligenti. Questo rappresenta la consumerizzazione del rendimento DeFi – tutta la sofisticazione senza la complessità.

5. Struttura Istituzionale di World Liberty Financial

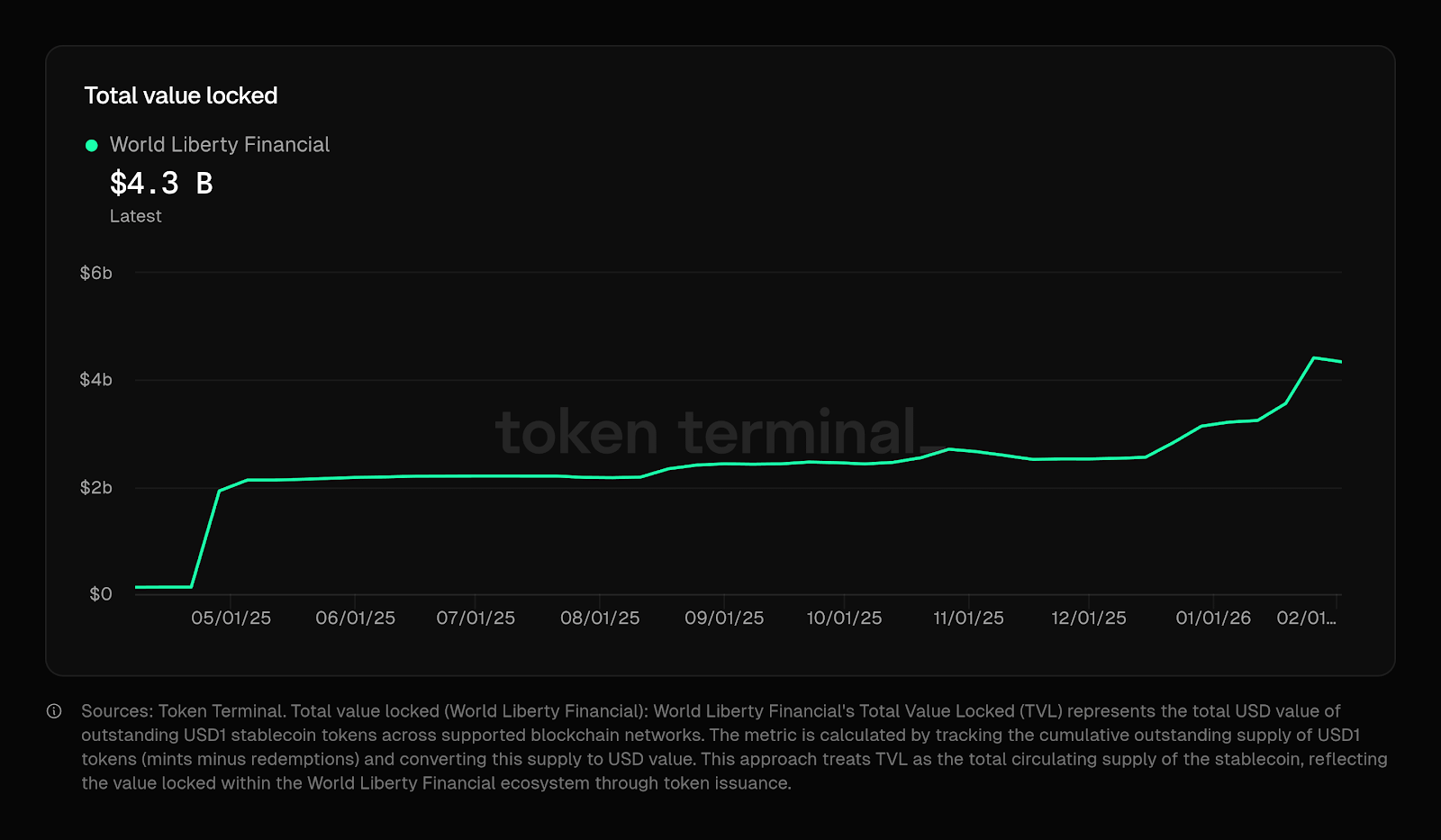

World Liberty Financial ha costruito una posizione unica all'incrocio tra finanza tradizionale e DeFi, con un focus sulla conformità normativa e infrastrutture di grado istituzionale.

Il protocollo emette sia un token di governance (WLFI) che una stablecoin (USD1) sostenuta 1:1 da dollari USA e fondi di mercato monetario governativi detenuti tramite BitGo. Questa struttura fornisce la chiarezza normativa di cui le istituzioni hanno bisogno pur offrendo opportunità di rendimento native di DeFi.

L'approccio di WLFI dimostra come DeFi stia maturando per soddisfare i requisiti istituzionali piuttosto che aspettarsi che le istituzioni si adattino a DeFi. Costruendo ponti verso la finanza tradizionale attraverso strutture conformi e riserve verificate, protocolli come WLFI stanno aprendo la strada a un'adozione più ampia al di là degli utenti nativi della criptovaluta.

V. Cosa sono le strategie di rendimento automatizzate?

Le strategie di rendimento automatizzate sono algoritmi sofisticati che allocano dinamicamente il capitale attraverso più protocolli DeFi per massimizzare i rendimenti mentre gestiscono il rischio. A differenza del farming di rendimento statico in cui gli utenti depositano manualmente in un singolo protocollo, le strategie automatizzate monitorano continuamente le condizioni di mercato e riequilibrano le allocazioni per catturare le migliori opportunità aggiustate per il rischio nell'intero panorama DeFi.

Queste strategie rappresentano l'evoluzione dal farming di rendimento di prima generazione, che richiedeva agli utenti di capitalizzare manualmente i premi, monitorare le perdite impermanenti e inseguire costantemente l'APY più alto. L'automazione elimina la necessità di gestione attiva mentre tipicamente fornisce risultati migliori attraverso l'ottimizzazione matematica e il monitoraggio del mercato 24 ore su 24.

L'innovazione chiave delle strategie automatizzate è la loro capacità di rispondere alle condizioni di mercato in tempo reale. Possono rilevare quando i tassi di un protocollo stanno diminuendo e riassegnare a migliori opportunità, quando la volatilità sta aumentando e ridurre l'esposizione al rischio, o quando si presentano opportunità di arbitraggio ed eseguire complesse transazioni multi-step all'interno di singoli blocchi.

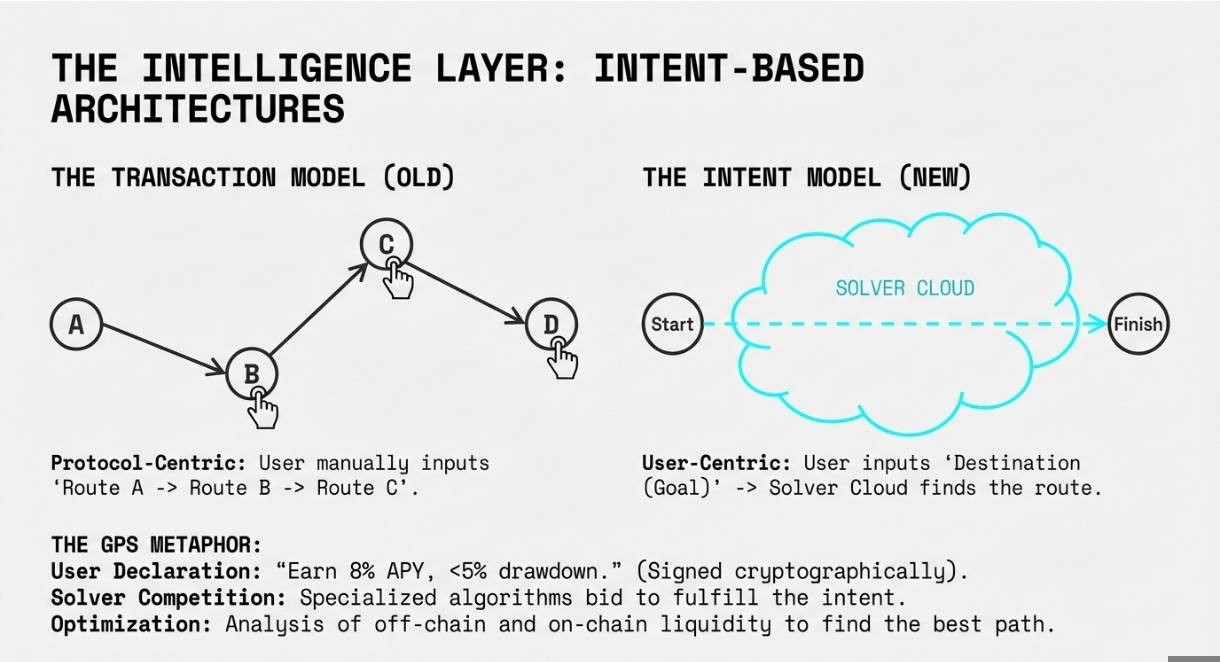

Nel 2026, stiamo assistendo a queste strategie evolversi da un semplice farming automatizzato a architetture basate sull'intento in cui gli utenti specificano i risultati desiderati (ad esempio, "guadagnare un APY del 10% con meno del 5% di rischio di drawdown") e risolutori sofisticati competono per soddisfare queste richieste in modo ottimale. Questo rappresenta un cambiamento fondamentale da DeFi centrato sul protocollo a DeFi centrato sull'utente.

VI. Come funzionano le strategie di rendimento automatizzate

Architettura tecnica: Sistemi basati sull'intento e risolutori

Le strategie di rendimento automatizzate più avanzate nel 2026 operano su architetture basate sull'intento piuttosto che su modelli tradizionali basati sulle transazioni. Ecco come funzionano a livello tecnico:

Dichiarazione dell'intenzione dell'utente: Invece di specificare transazioni esatte, gli utenti dichiarano il loro risultato desiderato attraverso uno schema di intenzione standardizzato. Per le strategie di rendimento, questo potrebbe includere parametri come APY target, tolleranza al rischio, protocolli accettabili e preferenze di asset. L'intento è firmato crittograficamente ma non specifica come raggiungere il risultato.

Competizione tra risolutori: Attori specializzati chiamati "risolutori" competono per soddisfare gli intenti degli utenti in modo ottimale. I risolutori eseguono algoritmi sofisticati che analizzano le condizioni di mercato attuali attraverso più protocolli e catene per trovare il miglior percorso di esecuzione. Presentano le loro soluzioni proposte insieme all'esito atteso e alla commissione.

Esecuzione e verifica: Una volta che un utente accetta la proposta di un risolutore, l'esecuzione avviene attraverso uno strato di regolamento sicuro. Le performance del risolutore vengono verificate rispetto al loro impegno, e vengono pagati solo se forniscono i risultati promessi. Questo crea forti incentivi per i risolutori a ottimizzare continuamente l'esecuzione.

Orchestrazione cross-chain: strategie avanzate operano su più blockchain simultaneamente. Utilizzano protocolli di messaggistica cross-chain e ponti di liquidità per spostare asset dove possono guadagnare i migliori rendimenti, spesso eseguendo complessi arbitraggi e carry trades che non sarebbero possibili su una singola catena.

Ottimizzazione potenziata da AI: I sistemi più sofisticati utilizzano il machine learning per prevedere le opportunità di rendimento prima che si presentino. Analizzano dati storici, sentiment di mercato, sviluppi protocollo e condizioni macroeconomiche per anticipare i cambiamenti dei tassi e posizionare gli asset di conseguenza.

Immagina di dover attraversare una città trafficata durante l'ora di punta. Nei vecchi tempi (yield farming manuale), dovevi studiare le mappe, controllare i rapporti sul traffico e fare ogni svolta da solo. Con le strategie automatizzate, semplicemente dici al tuo GPS "portami all'aeroporto il più rapidamente possibile" e lui gestisce il resto.

Il GPS (il risolutore) guarda a tutti i possibili percorsi, alle condizioni attuali del traffico, agli aggiornamenti della costruzione e persino prevede dove il traffico sarà intenso quando ci arriverai. Potrebbe instradarti attraverso strade secondarie che non sapevi esistere, cambiare percorso durante il viaggio quando le condizioni cambiano e persino dirti quando prendere un diverso mezzo di trasporto.

In termini DeFi, dici "Voglio guadagnare un rendimento dell'8% sul mio USDC con basso rischio." Il sistema automatizzato guarda a ogni piattaforma di prestito, pool di liquidità e strategia disponibili. Potrebbe mettere alcuni in un protocollo di prestito sicuro, alcuni in un pool di liquidità bilanciato e utilizzare una piccola parte per strategie opportunistiche. Se i tassi cambiano, sposta automaticamente i tuoi soldi verso opzioni migliori, lavorando sempre per raggiungere il tuo obiettivo senza che tu debba muovere un dito.

VII. Le 5 migliori strategie di rendimento automatizzate da tenere d'occhio nel 2026

1. Risolutori basati sull'intento (Echelon/Nado)

L'emergere di architetture basate sull'intento rappresenta l'evoluzione più significativa nella fruibilità di DeFi dalla invenzione dell'AMM. Piattaforme come Echelon e Nado stanno costruendo infrastrutture che consentono agli utenti di specificare cosa vogliono raggiungere piuttosto che come raggiungerlo.

Questi sistemi funzionano attraverso un mercato competitivo di risolutori in cui algoritmi specializzati fanno offerte per soddisfare gli intenti degli utenti in modo ottimale. Per le strategie di rendimento, questo significa che gli utenti possono specificare i profili di ritorno desiderati, i parametri di rischio e le restrizioni, quindi lasciare che i risolutori competano per trovare la migliore esecuzione attraverso tutti i protocolli DeFi disponibili.

La bellezza di questo approccio è che sfrutta la concorrenza di mercato per stimolare l'innovazione e l'efficienza. I risolutori sviluppano continuamente algoritmi migliori e accedono a più fonti di liquidità, mentre gli utenti beneficiano di esecuzioni sempre più sofisticate senza dover comprendere la complessità sottostante.

2. Rischio di portafoglio gestito da AI (Chaos Labs)

Chaos Labs ha pionierato l'applicazione dell'intelligenza artificiale nella gestione del rischio DeFi e nell'ottimizzazione dei rendimenti. I loro sistemi utilizzano il machine learning per prevedere i movimenti del mercato, rilevare rischi emergenti e ottimizzare le allocazioni del portafoglio in tempo reale.

Ciò che distingue le strategie gestite da AI è la loro capacità di elaborare enormi quantità di dati che sarebbero impossibili da analizzare per gli esseri umani. Monitorano il sentiment sociale, gli sviluppi dei protocolli, gli indicatori macroeconomici e le analisi on-chain per anticipare i cambiamenti dei tassi e la volatilità prima che accadano.

Questi sistemi possono anche eseguire test di stress sofisticati, simulando come le strategie si comporterebbero sotto varie condizioni di mercato e aggiustando le allocazioni per minimizzare i drawdown durante i periodi di stress. Questo rappresenta un salto quantico oltre la semplice ricerca di APY verso una generazione di rendimento realmente consapevole del rischio.

3. Scambi incrociati e Carry Trades (Upshift/Sentora)

Con l'espansione di DeFi su più blockchain, l'arbitraggio cross-chain e i carry trades sono emersi come opportunità di rendimento sofisticate. Piattaforme come Upshift e Sentora si specializzano nell'identificare ed eseguire automaticamente queste strategie.

Le strategie cross-chain funzionano sfruttando le differenze di tasso tra asset identici su diverse blockchain. Ad esempio, se i tassi di prestito USDC sono del 5% su Ethereum ma dell'8% su Solana, il sistema potrebbe trasferire asset su Solana per catturare il rendimento più alto mentre si copre il rischio di bridging.

Queste strategie richiedono una gestione del rischio sofisticata a causa delle complessità aggiuntive delle operazioni cross-chain, inclusi i rischi di bridging, i costi di transazione variabili e i ritardi di regolamento. I sistemi più avanzati utilizzano modelli probabilistici e monitoraggio in tempo reale per garantire che il rendimento aggiuntivo giustifichi i rischi aggiuntivi.

4. Staking con leva (Bonzo Finance)

Le strategie di staking con leva hanno guadagnato una notevole trazione, particolarmente in ecosistemi con token di staking liquidi. Il recente lancio di Bonzo Finance su Hedera dimostra come i sistemi automatizzati possano gestire in sicurezza la leva per amplificare i rendimenti.

Queste strategie funzionano mettendo in stake gli asset, prendendo in prestito contro di essi e restakeando gli asset presi in prestito in un ciclo controllato con attenzione. L'automazione monitora continuamente i rapporti di collateralizzazione, i costi di prestito e i premi di staking per garantire che la strategia rimanga redditizia e sicura.

L'innovazione chiave nello staking con leva automatizzato è nei sistemi di gestione del rischio che possono rapidamente deleverare posizioni durante i ribassi di mercato per prevenire la liquidazione. Questo consente agli utenti di catturare il potenziale di rendimento della leva mentre minimizzano i rischi tipici associati alla gestione manuale della leva.

5. Credito strutturato sostenuto da RWA (Sky Agents/Rain)

L'integrazione di asset del mondo reale (RWA) con strategie di rendimento DeFi rappresenta forse il ponte più significativo tra finanza tradizionale e protocolli decentralizzati. I "Sky Agents" pianificati da Sky Protocol e il round di finanziamento di $250 milioni di Rain evidenziano questa tendenza.

Le strategie RWA funzionano tokenizzando strumenti di debito del mondo reale come prestiti aziendali, fatture o buoni del tesoro e rendendoli disponibili come asset che generano rendimento in DeFi. L'automazione si manifesta nella forma di valutazione del rischio, gestione del collateral e sistemi di liquidazione che operano in modo simile ai fondi di credito tradizionali ma con trasparenza blockchain.

Queste strategie offrono il potenziale per rendimenti stabili e non correlati provenienti dall'economia tradizionale mantenendo l'accessibilità e la composabilità di DeFi. Con la maturazione dei quadri normativi, le strategie sostenute da R sono destinate a diventare componenti sempre più importanti di portafogli di rendimento diversificati.

L'evoluzione dal yield farming manuale a vault automatizzati e strategie basate sull'intento rappresenta una maturazione fondamentale di DeFi. Stiamo passando da un'era in cui era necessaria competenza tecnica per guadagnare rendimento a una in cui la gestione patrimoniale sofisticata è accessibile a chiunque abbia una connessione a Internet.

Ricorda che più alti sono i rendimenti, più alto è il rischio, quindi, se desideri giocare con il vault automatizzato o con qualsiasi vault ad alto APY, fai attenzione ai rischi nascosti.

Non inseguire i rendimenti più alti alla cieca, osserva attentamente il protocollo, i finanziatori e le strategie dietro il rendimento.