今天我们讲一个新项目,Radiant Capital 是一种类似 Aave 或 Compound 的借贷协议。随着 TVL 不断增加,现在 Radiant Capital 已经成为了 Arbitrum 上最大的协议之一,超过了头部借贷平台 AAVE。Radiant Capital目前在ARB上的TVL高达4亿美金。而他目前的市值只有8000万美金,排名200+,那么他是不是一个被低估的潜力项目呢?今天我们来看下。

项目简介

Radiant Capital是一个跨链DeFi借贷协议,团队将自身定位为全链(omnichain)借贷协议,旨在实现不同的链与链之间的杠杆借贷和可组合性。跨链互操作性将建立在 LayerZero 之上,利用 Stargate 的路由接口,让抵押品的代方能够在各条链上提取资金。

Radiant Capital项目的亮点在于:

1)作为LayerZero生态上首个推出的跨链借贷协议,Radiant目前完成了早期项目的冷启动,并且捕获了一定规模的市场份额和用户群体,在该赛道内具有先发优势。

2)Radiant V2版本的改进,延长了项目的生命周期,缓解了$RDNT代币的通胀问题,dLP的设计也有望为协议带来更多的流动性,但其带来的影响是一个长期的过程,仍有待进一步的观察。

3)基于LayerZero的Radiant,在跨链借贷层面,由于共享一个代币标准(OFT),因此能够在所有LayerZero支持的链上实现流动性共享,而无需依靠外部第三方跨链桥额外的信任假设。后续Radiant如果在其V3、V4版本能做好预言机与中继之间的安全假设,实现合约层面的去信任化,那么在资产跨链的安全假设方面,相比目前市面上主流的借助第三方跨链桥实现资产跨链的方式可能将更占优。

运行流程

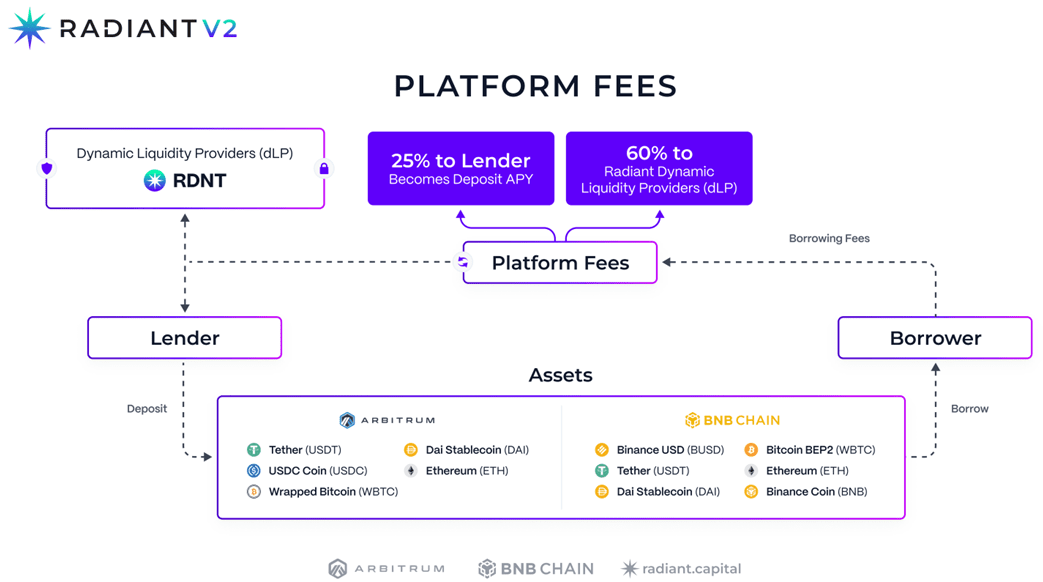

Radiant Capital的运行机制可以参照上图,本质上与目前市面上的借贷协议类似(如:Aave、Compound等),不同之处在于Radiant要做一个全链借贷协议,即用户可以在A链上存入抵押品,然后在B链上进行借贷。

Radiant整体运行机制较为简单:当用户需要使用Radiant跨链借贷服务时,需要先在平台上支持的链上存入一定的资产(目前平台只支持Arbitrum和BNB Chain这两条链),成为动态流动性提供者(dLP),然后才能贷出目标链所需的资产。Radiant V2协议赚取的费用分配:60%分配给动态流动性提供者(dLP),25%分配给存款人(Lender),15%分配给指定的DAO控制的运营钱包。

此外Radiant还提供了一键循环功能,用户可以通过多次自动存款和借款循环来增加其抵押品的价值(最高实现5倍的杠杆率)。

举例来说,用户可以通过Radiant在Arbitrum上存入ETH、WBTC或者其他相应的资产作为抵押品,然后在BSC上借出BNB,从而放大自身的杠杆。在这个借贷的过程中,用户无须进行资产的跨链操作(比如在该例中,无须将其Arbitrum上的ETH,预先跨链到BSC上)。也就是说,从用户的角度,不用将资产跨链到其他链,就可以在不同链或L2上完成跨链借贷的操作。

上图为Radiant Capital在2023年1月16日发布的V2版本。相较于V1,改变主要集中在两个方面:

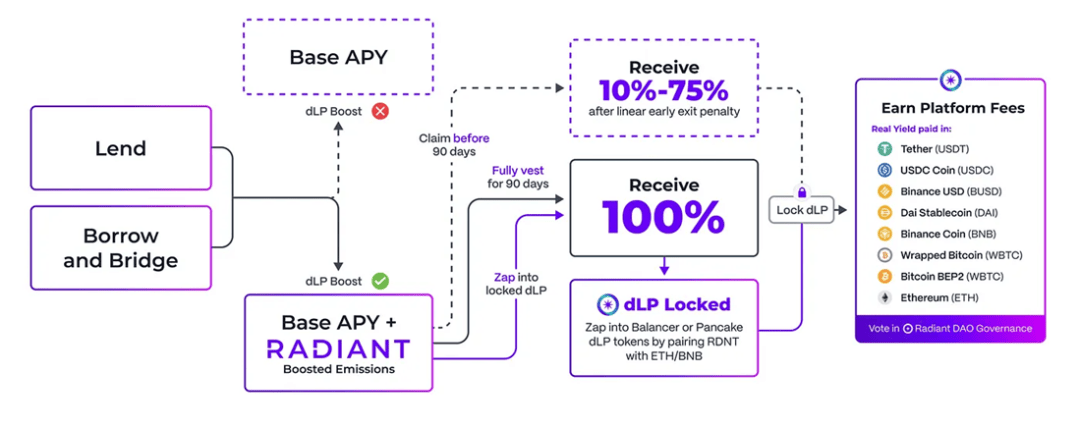

1)经济模型

Radiant为了解决$RDNT的通货膨胀问题引入了动态流动性供应(dLP,Dynamic Liquidity Provisioning)的概念,在V2版本中单纯存款的用户只能获得基本利率,而不再能获得$RDNT的代币奖励。如想获得$RDNT代币奖励,就需要锁定至少为总存款价值5%以上的dLP代币(由于LP的价值是动态变化的,所以称为动态的流动性供应)。这意味着对于用户100美元的等值美元存款,用户至少需要持有5美元等值的dLP代币,才能赚取$RDNT代币激励。

简单理解就是V2版本,用户不仅需要提供LP,还需要Staking一定比值的RDNT/ETH或RDNT/BNB dLP才能获得$RDNT代币奖励。

2)跨链机制

Radiant V2的首要任务之一时将RDNT的代币标准从ERC-20转换成LayerZero OFT(Omnichain Fungible Token)格式。在Radiant V1中,其跨链功能主要依靠Stargate的跨链路由实现,V2版本中Radiant首先将其原生代币$RDNT的Stargate路由接口替换为LayerZero的OFT跨链标准。这可以帮助$RDNT更快的部署至新链,并自己掌控跨链合约的所有权。

OFT (Omnichain Fungible Tokens)

OFT是一种允许在LayerZero支持的链之间自由流动的包装代币。OFT是所有LayerZero支持的链上的一个共享的代币标准,可以在这些链上无缝传输,无需增加额外成本(如:资产跨链的费用)。当OFT在链间传输时,会直接通过代币合约在源链上销毁,并在目标链上铸造相应的token(销毁和铸造机制)。

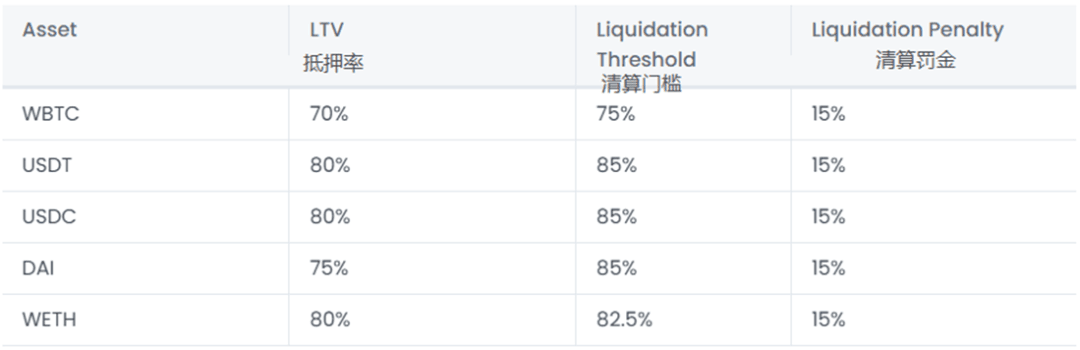

清算机制

当然Rdnt也有自己的清算机制,类似于AAVE,一旦触发清算,清算人可以接管借款人的债务和抵押品,帮忙偿还债务并获得折扣抵押品作为回报(也称为清算奖励)。

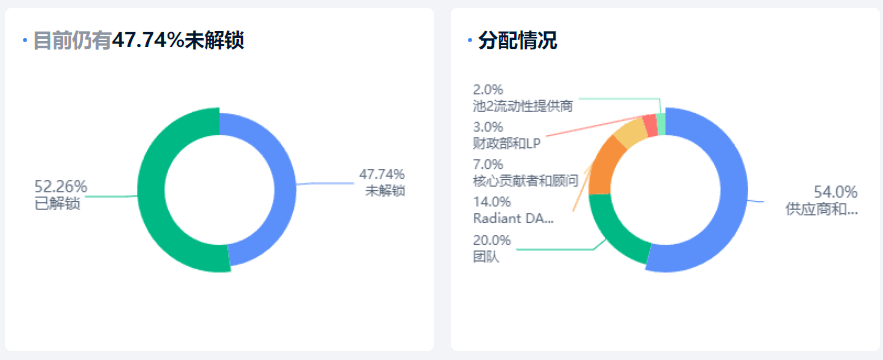

Token分配

最大供应量 1,000,000,000 RDNT,流通率 19.82%,目前币价在0.3美金左右,团队拿的还是比较多的,20%+14%+3%=37%,稍微有点多。TVL文章开头也说了,有5亿美金,而且在逐步上升状态,势头强劲。

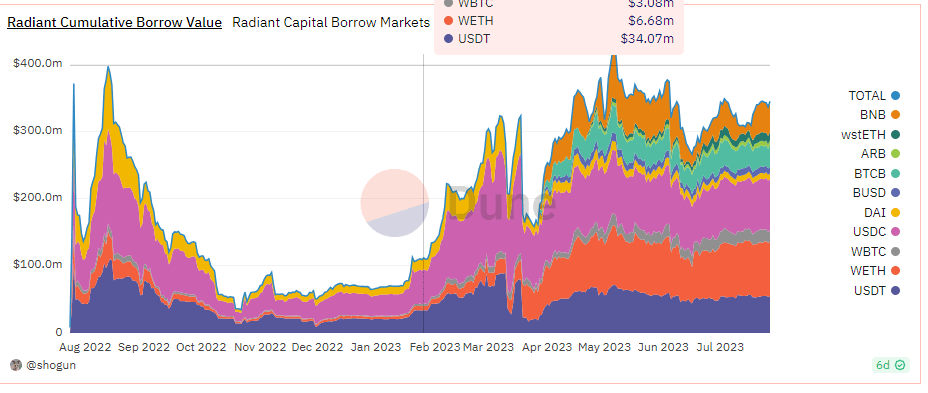

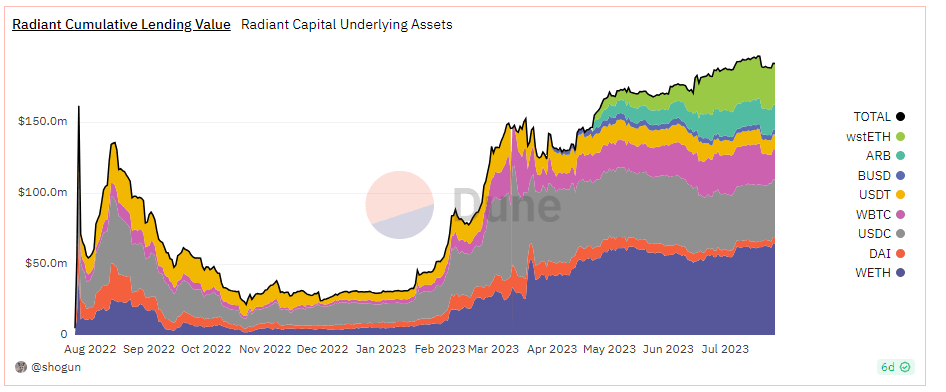

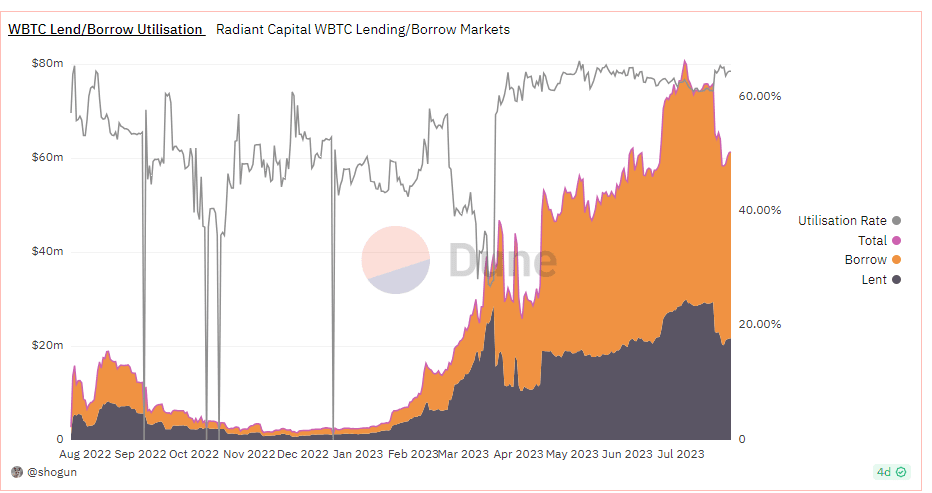

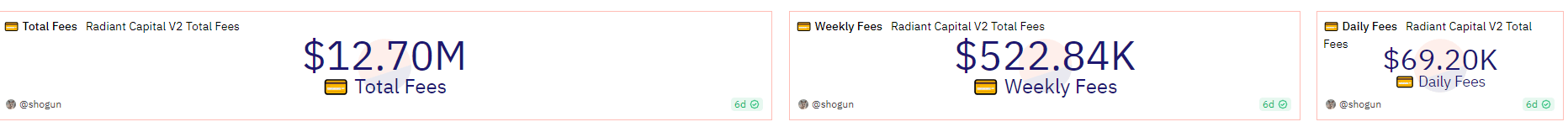

从数据上可以看到,目前总borrow的资产是3.5亿美金,借出的资产是2亿美金。借贷率差不多是60%。周的费用收益是50万,一年差不多就是2600万美金。

最后我们总结下, 这个项目是L2天王ARB上的头部借贷项目,项目有一定的创新性,跨链的借贷,非常的有想法,然后目前市场也是给与了反馈,链上的数据非常棒,但是现在有个问题就是团队持有的比例有点高,目前解锁的程度不够,至少要等到解锁60%以上才是一个比较好的时间点,项目是基本面没啥问题,token模型通过V2的模型修复了一些,还算可以。