Kryptotrhy se stávají nervózními, zatímco Japonsko přebírá střední scénu

Kryptotrh se opět nachází v nervózním stavu a tentokrát není pozornost na Federálním rezervním systému, datech o inflaci v USA ani tocích ETF. Je to v Japonsku.

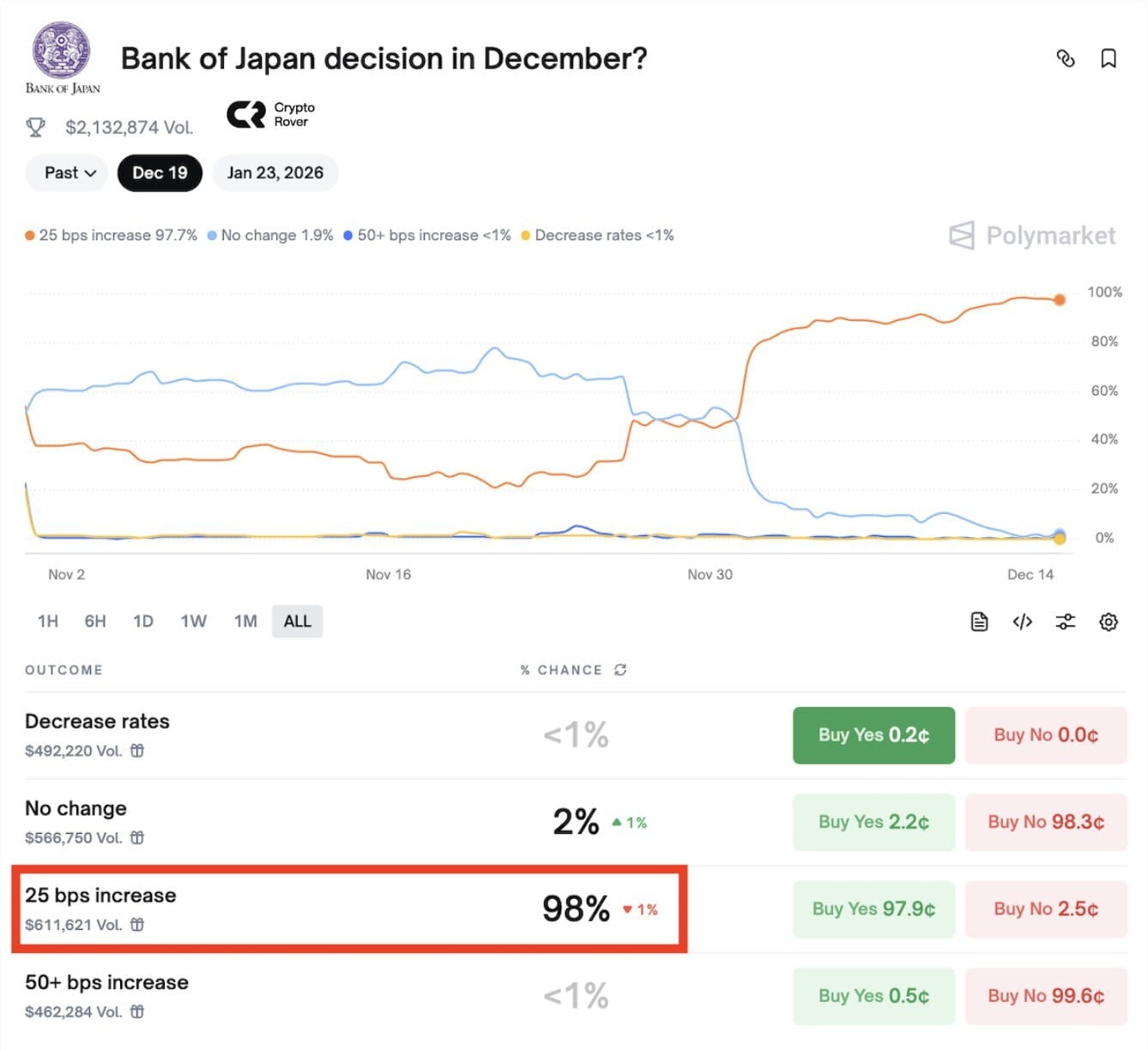

Bank of Japan se široce očekává, že zvýší úrokové sazby o 25 bazických bodů, čímž posune svou politickou sazbu k 0,75%, úrovni, kterou země neviděla od poloviny 90. let. Na povrchu se toto číslo nemusí zdát dramatické. V realitě představuje strukturální posun s globálními důsledky.

Bitcoin již reaguje.

Klíčová otázka, kterou investoři kladou, je jednoduchá, ale nepříjemná:

Je nedávný pokles jen dočasným otřesem, nebo se trhy připravují na hlubší druhou vlnu poklesu?

Proč rozhodnutí BoJ přímo ovlivňuje Bitcoin

Japonsko není jen další vyspělou ekonomikou, která přizpůsobuje svou měnovou politiku. Desetiletí bylo jedním z nejdůležitějších pilířů globální likvidity.

Ultra-nízké a dokonce negativní úrokové sazby přeměnily japonský jen na měnu financování volby pro globální carry trades. Instituce si levně půjčovaly v jenu a investovaly tento kapitál do rizikovějších aktiv na globálních trzích, včetně akcií, rozvíjejících se trhů a nakonec kryptoměn.

Když Bank of Japan zvyšuje sazby, tento dynamický proces se začíná rozpadat.

Kapitál začíná proudit zpět do Japonska, jen posiluje, dolarová likvidita se utahuje a riziková aktiva čelí tlaku. Bitcoin, přestože má narativ jako nezávislé měnové aktivum, se stále ukazuje jako citlivý na tyto změny.

Japonsko drží klíče k globální likviditě

Jedním často přehlíženým faktem je postavení Japonska na globálních trzích s dluhopisy.

Japonsko zůstává největším zahraničním vlastníkem amerických státních dluhopisů. To samo o sobě činí jakoukoli změnu v japonské měnové politice globálně relevantní.

Když japonské výnosy rostou:

Jen se stává atraktivnějším

Dolarová likvidita se utahuje

Výnosy USA reagují

Riziková aktiva čelí tlaku na ocenění

Historicky Bitcoin patřil mezi první aktiva, která pocítila dopad, když se podmínky globální likvidity zhoršují.

Co říká historie o Bitcoinu a zvýšení sazeb BoJ

Historický záznam je těžké ignorovat.

Během nedávných kroků k utahování ze strany Bank of Japan zažil Bitcoin prudké poklesy krátce poté, co se politické změny staly jasnými.

Březen 2024: Odchod z negativních úrokových sazeb, Bitcoin klesl přibližně o 23%

Červenec 2024: Zvýšení sazby na 0,25%, Bitcoin klesl přibližně o 26%

Leden 2025: Zvýšení sazby na 0,50%, Bitcoin klesl téměř o 32%

Každá epizoda následovala podobný vzor. Růst nejistoty, následovaný agresivním prodejem a širokými likvidacemi pozic.

Varovný signál, který většina investorů přehlédla

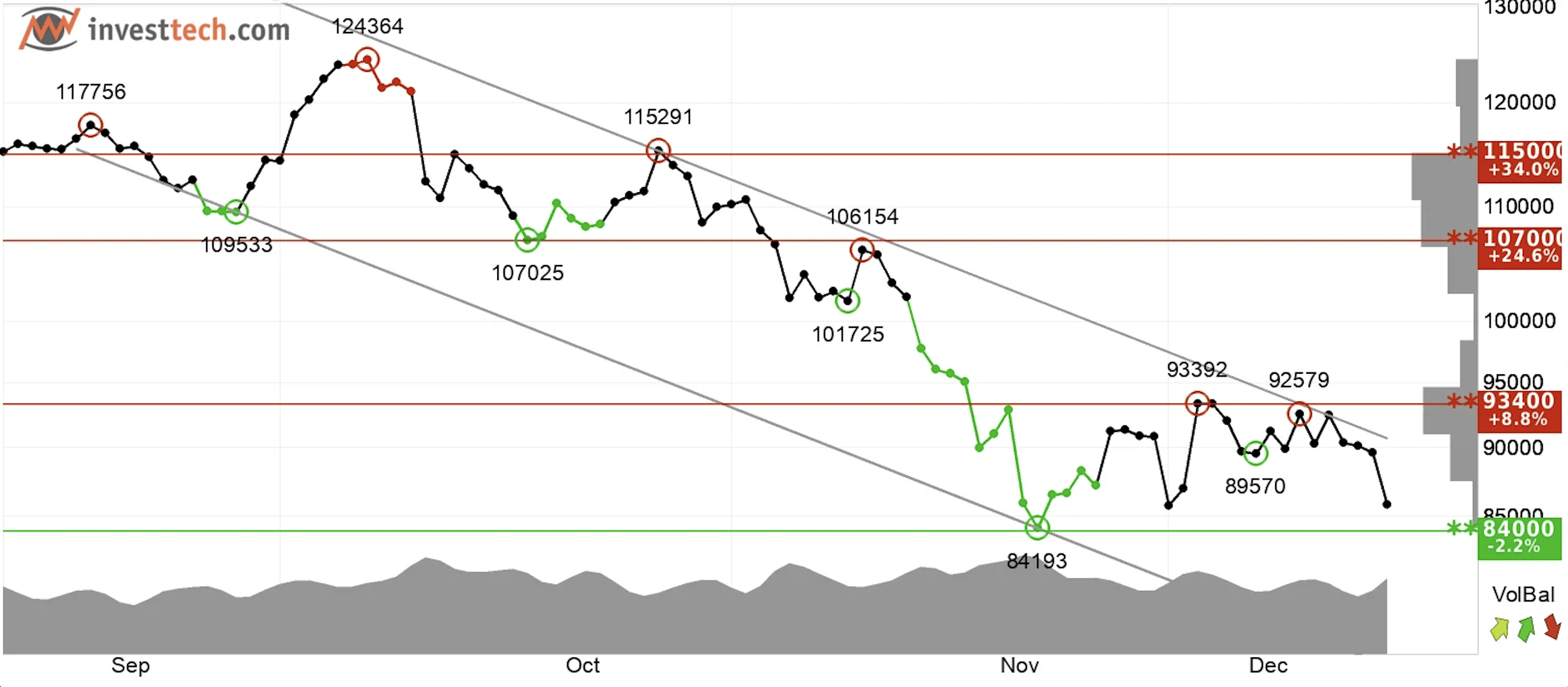

30. listopadu, když očekávání dalšího zvýšení sazeb Bank of Japan začala být stále pevnější, trh už nabídl náhled.

Bitcoin klesl na úroveň 83 000 dolarů a více než 200 miliard dolarů bylo vymazáno z celkové tržní kapitalizace kryptoměn během krátkého časového období.

Někteří investoři tento pohyb považovali za zdravou korekci.

Jiní to viděli jako první vlnu.

Co je důležité, není označení, ale načasování. Trhy mají tendenci reagovat před rozhodnutími centrální banky, nikoli po nich.

Proč 0,75% je psychologický a strukturální práh

Pohyb směrem k 0,75% není jen postupný. Nese psychologickou a historickou váhu.

Nap poslední, kdy Japonsko fungovalo na podobných úrovních úrokových sazeb, bylo téměř před třiceti lety, v úplně jiném globálním finančním systému.

Dnešní prostředí je definováno:

Těžkým pákovým efektem

Masivní účast ETF

Hluboké derivátové trhy

Algoritmické řízení rizik

V takovém systému mohou i malé změny politiky mít neúměrné účinky.

Pokud Bank of Japan spojí zvýšení sazeb s pevným tónem a signalizuje, že utahování ještě není u konce, dynamika risk-off by se mohla zrychlit.

Varovný signál, který většina investorů přehlédla

30. listopadu, když očekávání dalšího zvýšení sazeb Bank of Japan začala být stále pevnější, trh už nabídl náhled.

Bitcoin klesl na úroveň 83 000 dolarů a více než 200 miliard dolarů bylo vymazáno z celkové tržní kapitalizace kryptoměn během krátkého časového období.

Někteří investoři tento pohyb považovali za zdravou korekci.

Jiní to viděli jako první vlnu.

Co je důležité, není označení, ale načasování. Trhy mají tendenci reagovat před rozhodnutími centrální banky, nikoli po nich.

Proč 0,75% je psychologický a strukturální práh

Pohyb směrem k 0,75% není jen postupný. Nese psychologickou a historickou váhu.

Nap poslední, kdy Japonsko fungovalo na podobných úrovních úrokových sazeb, bylo téměř před třiceti lety, v úplně jiném globálním finančním systému.

Dnešní prostředí je definováno:

Těžkým pákovým efektem

Masivní účast ETF

Hluboké derivátové trhy

Algoritmické řízení rizik

V takovém systému mohou i malé změny politiky mít neúměrné účinky.

Pokud Bank of Japan spojí zvýšení sazeb s pevným tónem a signalizuje, že utahování ještě není u konce, dynamika risk-off by se mohla zrychlit.

Umístění obrázku

Obrázek 3 (uvnitř článku)

Alternativní text: Graf očekávání trhu ukazující vysokou pravděpodobnost zvýšení sazeb Bank of Japan o 25 bazických bodů

Odchod ETF Japonska přidává další vrstvu rizika

Kromě úrokových sazeb Bank of Japan již načrtla plány na postupné snížení svých masivních ETF podílů.

Tyto podíly přesahují hodnotu 500 miliard dolarů. Ačkoli plánované tempo je pomalé, přibližně 330 miliard jenů ročně, signál je nezaměnitelný.

Japonsko přechází od let mimořádného měnového uvolnění.

Tato transformace odstraňuje dlouhodobý zdroj pasivní likvidity, na který globální trhy tiše spoléhaly.

Bitcoin, riziková aktiva a realita likvidity

Bitcoin se v posledním desetiletí značně vyvinul, ale zůstává hluboce propojen s podmínkami globální likvidity.

V utahujících prostředích:

Pákový efekt se stává drahým

Volatilita roste

Korelace mezi rizikovými aktivy se zvyšují

To neznamená, že Bitcoin ztrácí svůj dlouhodobý narativ. Znamená to, že krátkodobé chování cen zůstává zranitelné během kontrakcí likvidity.

Otřes nebo příprava na hlubší pohyb?

To je jádro dilematu, kterému čelí investoři.

Pokud trhy už plně zahrnuly zvýšení sazby, nedávný pokles mohl vyplavit slabé ruce, což připravilo scénu pro stabilizaci.

Nicméně, pokud uvidíme:

Udržitelná síla jenu

Rostoucí reálné výnosy

Tlak na americké akciové indexy

Bitcoin pravděpodobně nezůstane izolovaný.

Historie naznačuje, že když Japonsko utahuje, globální trhy mají tendenci se potit.

Na co by měli investoři dávat pozor dál

Další fáze bude definována reakcí, nikoli rozhodnutím samotným.

Klíčové signály, které je třeba sledovat, zahrnují:

Výkon jenu po oznámení

Reakce výnosu státních dluhopisů USA

Reakce akciového trhu

Úrokové sazby Bitcoinu a pozicování derivátů

Trhy zřídka reagují pouze na titulky. Reagují na následné kroky.

Širší obrázek

Posun Japonska znamená konec jedné éry.

Desetiletí japonská měnová politika tiše podporovala globální riskování. Jak tato podpora slábne, trhy se musí přizpůsobit nové realitě, kde likvidita již není zaručena.

Bitcoin se nachází na křižovatce této transformace.

Ať už se ukáže jako odolná nebo opakuje historické vzory, brzy se to ukáže.

Závěr

Očekávané zvýšení sazeb Bank of Japan není místní událostí. Je to signál globální likvidity.

Bitcoin reagoval prudce na podobné okamžiky v minulosti, a současná situace ukazuje známé varovné signály.

To nezaručuje opakování, ale vyžaduje pozornost.

Když Japonsko utahuje, trhy poslouchají.

A Bitcoin, znovu, může být nucen reagovat.